Rapport trimestriel LBPAM Private Opportunities

LBPAM Private Opportunities - Communication commerciale

Rapport trimestriel au 24 décembre 2025

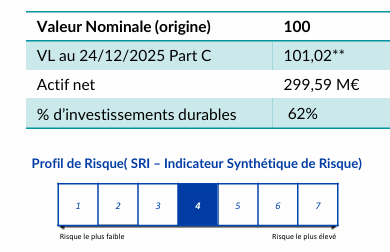

Actif net du fonds : 299,59 M EUR I Valeur liquidative** part C : 101,02 EUR

Objectif de gestion du fonds

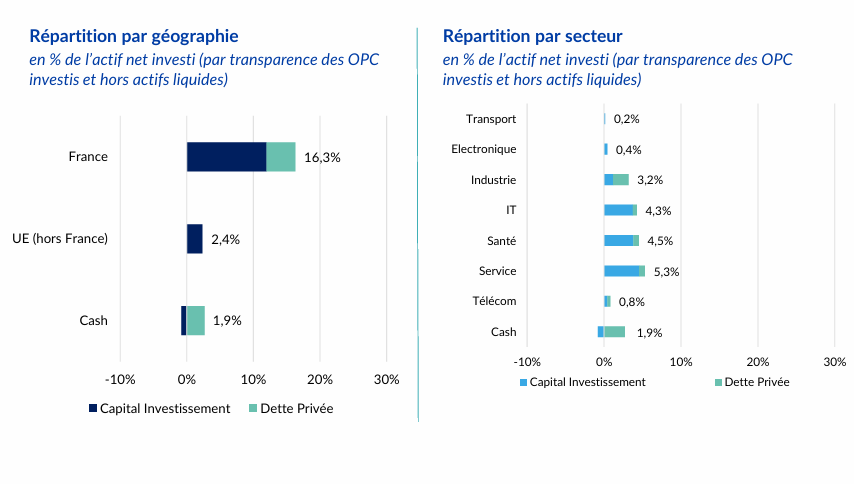

Le Fonds a pour objectif de valoriser son capital sur la durée de placement recommandée de 8 ans, en offrant aux Investisseurs une exposition aux marchés privés, via l’investissement en capital et en dette, indirectement, dans des sociétés de petite capitalisation boursière ou non admises aux négociations sur un Marché d’Instruments Financiers, ayant leur siège social principalement dans l’Union Européenne (et majoritairement en France) et pour le reste dans un pays de l’organisation de coopération et de développement économique, ainsi que dans des projets d’infrastructure. L’exposition diversifiée du Fonds sera réalisée via la sélection de fonds d’investissement alternatif répondant à la définition posée par la Directive AIFMet d’ELTIFs, ayant une stratégie de capital investissement ou de dette privée.

La sélection initiale des fonds d’investissement alternatifs est réalisée sur la base de fonds gérés par LBP AM, un affilié de LBP AM ou une entité tierce et/ou acquis auprès d’un affilié de LBP AM.

Chiffres clés du fonds

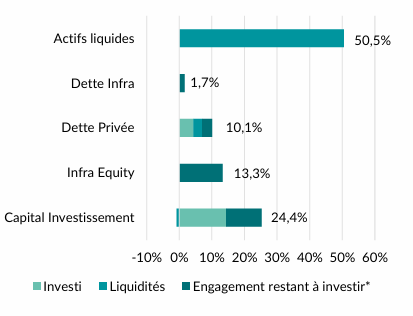

Répartition par classe d'actifs

Evolution de la valeur liquidative de la part C

Conformément à la réglementation MIF, l'historique de la part (inférieur à 1 an) ne permet pas d'afficher les performances et indicateurs de risque du portefeuille

Commentaire de gestion

Le fonds a été lancé le 17 décembre 2024 et sa commercialisation a débuté en février 2025 au sein du réseau de La Banque Postale. Au cours du trimestre, la collecte nette a été positive (+60 millions d’euros), permettant à l’actif net de progresser de 239 millions d’euros à 299 millions d’euros.

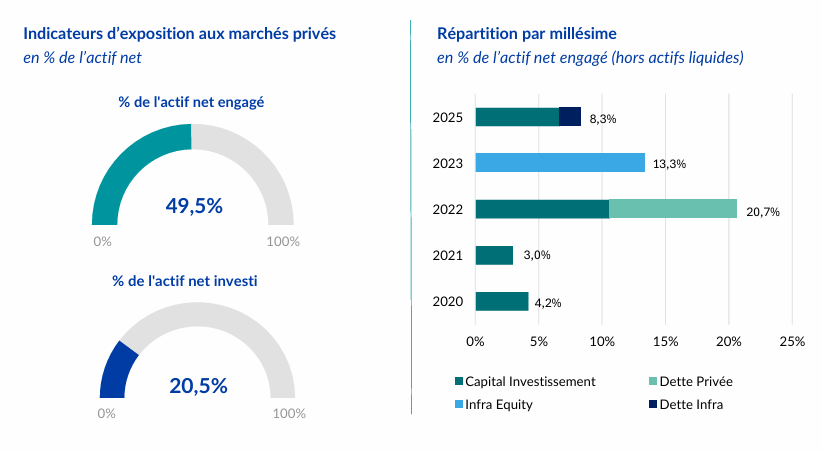

À ce jour, le fonds est engagé à hauteur d’environ 150 millions d’euros, soit 50 % de son actif, répartis entre six fonds de private equity, deux fonds d’infrastructures et deux fonds de dette. Le fonds est désormais investi à plus de 20 % et compte déjà 87 lignes en portefeuille. Les derniers montants engagés ont commencé à être investis début janvier 2026, augmentant ainsi le montant investi de 10 % supplémentaires. Les dix fonds en portefeuille présentent une trajectoire de performance conforme aux attentes. En complément, plusieurs nouvelles opportunités d’investissement font actuellement l’objet d’analyses avancées.

L’objectif reste de poursuivre la diversification sur les marchés privés, en ciblant à la fois des entreprises et projets d’infrastructure via une sélection rigoureuse de fonds, en cohérence avec la stratégie de gestion.

Source des données : LBP AM au 24 Décembre 2025. Estimations LBP AM, sur la base des reportings des fonds sélectionnés dans notre analyse au 30/09/2025 (transparisation des données des portefeuilles sous-jacents).

* Voir glossaire en page 7 pour la définition

** Correspond à la valeur liquidative (VL) « technique » calculée de manière hebdomadaire le dernier jour ouvré de chaque semaine, étant précisé que cette dernière ne permettra pas les souscriptions/rachats de la part C. La VL de référence pour toute opération de souscription/rachat est calculée de manière trimestrielle, conformément au règlement du fonds en vigueur

REPARTITION DU PORTEFEUILLE INVESTI SUR LES MARCHES PRIVES

Principaux risques : risque de perte en capital, risque lié aux Investissements non cotés, risque de gestion discrétionnaire, risque de taux, risque de liquidité, risque de crédit, risque de durabilité. Des informations plus complètes sur les risques sont disponibles dans le règlement du fonds accessible sur le site LBP AM.

Source des données : LBP AM au 24/12/2025. Reporting réalisé sur la base des reportings des fonds sélectionnés en date du 30/09/2025 (transparisation des données des portefeuilles sous-jacents).

*Voir glossaire en page 7 pour la définition

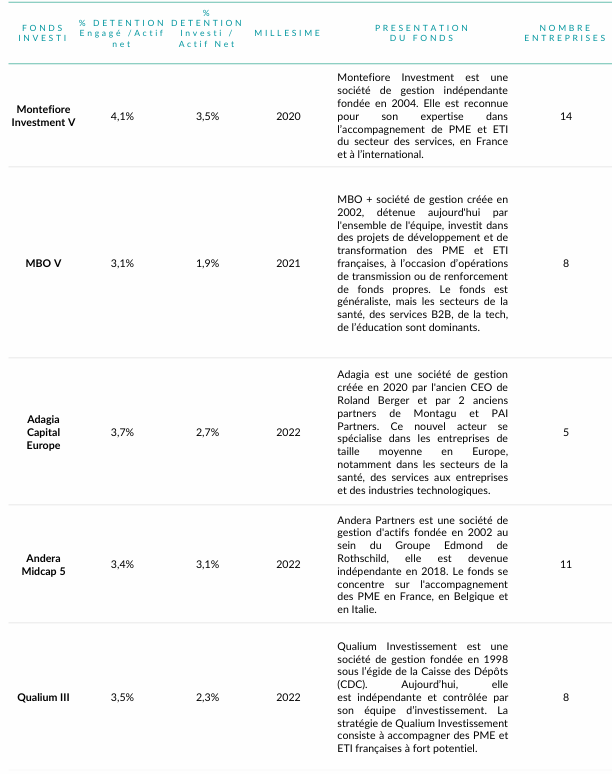

Zoom sur les fonds investis

Source des données : LBP AM au 24/12/2025. Reporting réalisé sur la base des reportings des fonds sélectionnés en date du 30/09/2025 (transparisation des données des portefeuilles sous-jacents).

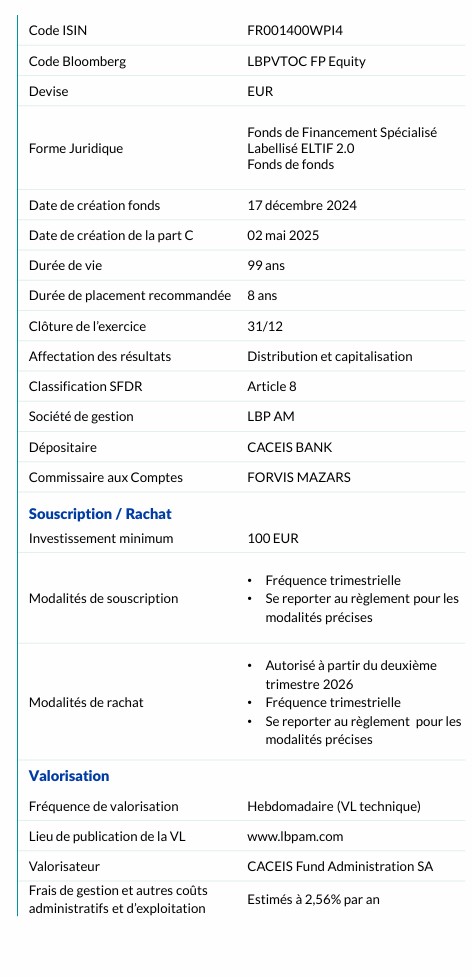

Caractéristiques générales - Part C

Glossaire

• La directive 2011/61/UE sur les gestionnaires de fonds d’investissement alternatifs (Alternative Investment Fund Managers, AIFM) fixe un cadre européen harmonisé concernant l’agrément, les activités et la transparence des gestionnaires de fonds d’investissement alternatifs (FIA) qui gèrent et/ou commercialisent des FIA dans l’Union européenne. Elle simplifie le cadre juridique de la gestion d’actifs tout en renforçant la protection des investisseurs et des épargnants.

• ELTIF : fonds européens d'investissement de long terme (FEILT ou ELTIF selon le sigle anglais) ont été introduits par le règlement européen 2015/760 qui est entré en application le 9 décembre 2015. Ces fonds ont pour objectif d'apporter des financements de longue durée à des projets d'infrastructure, à des sociétés non cotées ou à des PME cotées qui émettent des instruments de capitaux propres ou de dette.

• Valeur nominale : valeur d’un bien ou d’un titre, sans que ce chiffre soit impacté par des facteurs extérieurs (inflation, changement de prix du marché, offre et demande). C’est donc le prix de référence utilisé lors de l’émission des titres, la valeur d’un bien à un instant précis.

• Valeur liquidative : valeur des actifs nets d’un organisme de placement collectif (Sicav ou bien FCP) divisée par le nombre de parts ou d’actions en circulation, une fois ajoutés ou défalqués les droits d’entrée ou de sortie. Cette valeur liquidative est essentielle : c’est elle qui détermine le prix à payer pour investir dans un véhicule d’investissement collectif.

• Profil de risque- SRI : Le SRI (Summary Risk Indicator) est un indicateur attribué à chaque produit de placement financier (SICAV ou FCP) pour évaluer son profil de risque et de rendement global se présentant sous la forme d'une échelle numérique, graduée de 1 pour le risque le plus faible à 7 pour le risque le plus élevé, étant précisé que la catégorie de risque la plus faible (niveau 1) ne signifie pas “sans risque”. Cet indicateur de risque est produit en combinant le risque de marché (la baisse de la valeur des investissements) avec le risque de crédit de l’émetteur (la possibilité que l’émetteur ne puisse pas rembourser).

• Actif liquide : Dans le cadre du règlement ELTIF 2.0 (Fonds Européens d’Investissement à Long Terme), un actif liquide est défini comme un actif qui peut être facilement vendu, échangé ou converti en espèces dans un délai court et sans perte significative de valeur. Cette définition est importante car les ELTIF, bien qu’orientés vers des investissements à long terme et souvent illiquides (comme les infrastructures ou les PME non cotées), doivent aussi détenir une part d’actifs liquides pour répondre à certaines exigences de liquidité.

• Dette privée : La dette privée (ou private debt ou private credit) désigne les prêts accordés par des investisseurs à des entreprises non cotées en Bourse. Les entreprises peuvent ainsi se financer en dehors des circuits bancaires classiques. Des fonds spécialisés permettent aux particuliers d'accéder à ce type d'actifs.

• Capital investissement : Le capital-investissement regroupe l'ensemble des opérations qui consistent à prendre des participations au capital de sociétés non cotées. C’est pourquoi on parle aussi de « private equity », en opposition au « public equity » qui consiste à investir dans des sociétés cotées en bourse (autrement dit, dont le capital est ouvert au public).

• Montant engagé dans un fonds : somme totale qu’un investisseur promet de mettre à disposition du fonds lors de son entrée. Cette somme est appelée progressivement, selon les besoins du fonds. Une fois la somme appelée, elle est dite investie.

• Engagement restant à investir : montant résultant de la différence entre le montant engagé et la somme déjà appelée par le fonds.

• OFS - organisme de financement spécialisé : son objectif est :

-d'investir directement ou indirectement dans un ou plusieurs actifs suivants : instruments financiers, créances ou tout autre bien au sens de l’article L. 214-154 du CMF, sous-participations en risque ou en trésorerie

-et d’en assurer le financement par l’émission de parts, d’actions ou de titres de créance, la conclusion de contrats constituant des instruments financiers à terme, le recours à l’emprunt ou à toute autre forme de ressources, de dettes ou d’engagements.

Il peut prendre 2 formes juridiques : un fonds de financement spécialisé constitué sous la forme d’une copropriété sans personnalité morale (FFS) ; ou une société de financement spécialisé constituée sous la forme d’une société anonyme ou d’une société par actions simplifiée (SFS).

Informations règlementaires

Ce document est destiné aux seules personnes initialement destinataires et il ne peut pas être utilisé dans un but autre que celui pour lequel il a été conçu. Il n'est ni reproductible, ni transmissible, en totalité ou en partie, sans l’autorisation préalable écrite de LBP AM, qui ne saurait être tenue responsable de son utilisation par un tiers.

Cette communication commerciale vise à informer uniquement et ne constitue pas une offre, ni une sollicitation, ni une recommandation, ni une fourniture de recherche, ou une analyse financière, en vue d’une souscription. Elle ne revêt aucune valeur précontractuelle ou contractuelle, a été réalisée avec les meilleures sources à disposition de LBP AM. Les informations pourront être modifiées au cours de la gestion du fonds, conformément à la réglementation applicable. Les informations concernant les fonds de LBP AM figurant dans ce document ne sauraient se substituer à l'exhaustivité des informations figurant dans la documentation légale des fonds, disponible sur demande auprès de LBP AM ou sur www.lbpam.com

www.lbpam.com.

L’investissement concerne la souscription de parts ou d’actions d’un fonds et non d’actifs sous-jacents (ceux-ci sont détenus par le fonds). LBP AM ne saurait être tenue responsable de toute décision d'investissement, prise ou non, sur la seule base des seules informations contenues dans ce document. Tout investissement comporte des risques et doit être s’adapté au profil de l’investisseur. Avant toute décision finale d’investissement, l'investisseur doit prendre connaissance de la documentation légale du fonds et se rapprocher de son conseiller pour obtenir de plus amples informations sur l'investissement envisagé.

Les fonds et instruments mentionnés dans ce document peuvent subir des restrictions de commercialisation à l'égard de personnes morales ou physiques qui relèvent, en raison de leur nationalité, de leur résidence, leur siège social/lieu d'immatriculation ou pour tout autre raison, d’une juridiction étrangère qui interdit ou limite l'offre de certains produits ou services (notamment les instruments financiers). Certaines parts/actions du fonds peuvent ne pas avoir été enregistrées auprès de la SEC selon les dispositions du US Securities Act of 1933 et ne sont pas disponibles, directement ou indirectement, aux Etats-Unis (y compris dans les territoires, comtés et les possessions), aux US persons telles que définies dans la Régulation S. Par conséquent, les parts/actions du fonds ne pourront pas être vendues, livrées ou distribuées, directement ou indirectement, aux USA ou à destination des USA.

LBP AM, Société Anonyme (SA) à Directoire et Conseil de surveillance au capital de 12.138.931,20 euros

36, Quai Henri IV - 75004 Paris

Immatriculation RCS Paris sous le numéro 879 553 857, Société de gestion agréée par l’AMF sous le n° GP-20000031 Code APE : 6630Z

TVA Intracommunautaire : FR 71 879 553 857