L’activité des services ralentit nettement en juin, en particulier en Europe

Link

- L’activité mondiale semble ralentir plus nettement à l’approche de l’été car le rebond de l’activité dans les services s’essouffle et la conjoncture en dehors des Etats-Unis se détériore nettement. Cela arrive au moment où les principales banques centrales durcissent encore plus le ton face au risque de persistance de l’inflation et où les courbes de taux sont les plus inversées depuis 40 ans. Comme le dit la Banque des Règlement Internationaux, nous entrons dans la période la plus difficile du cycle de resserrement monétaire. Les banques centrales doivent rester agressives tant que l’inflation ne converge pas vers la cible, ce qui risque de prendre plusieurs trimestres, et ce malgré le ralentissement de la croissance. Dans ces conditions, le niveau élevé d’appétit pour le risque sur les marchés depuis quelques semaines nous semble synonyme de complaisance et appelle à plus de prudence.

- Les PMIs de juin ont nettement baissé dans l’ensemble des pays développés après six hausses consécutives, perdant globalement plus d’un point. Cela reflète la poursuite de la contraction de l’activité industrielle mais aussi l’essoufflement du rebond de l’activité dans les services. Il ne faut pas surréagir à la baisse des PMI des services qui peuvent être volatiles et restent clairement en zone de croissance. Toutefois, leur forte baisse généralisée suggère que le secteur qui portait la croissance depuis le début de l’année commence à s’affaiblir.

- En termes de pays, la conjoncture américaine ralentit mais seulement graduellement et elle continue de mieux résister que dans le reste du monde. Les PMI anglais et japonais baissent un peu plus, surtout en raison de la baisse de l’activité industrielle.

- Mais c’est surtout le PMI de la Zone Euro qui chute et revient proche de la zone de stagnation à 50,3pt pour la première fois depuis janvier. Cela reflète la forte contraction de l’industrie, à un rythme jamais vu en dehors de la faillite de Lehman et du choc du Covid, mais aussi la normalisation de l’activité dans les services après son boom des trois derniers mois. En particulier, le PMI français s’effondre de 4 points à 47,3pt, retombant en zone de contraction pour la première fois depuis janvier.

- Cette semaine, les marchés pourraient être sous pression vu que l’inflation sous-jacente devrait rester élevée aux Etats-Unis et rebondir en Zone Euro alors que les principaux banquiers centraux devraient réaffirmer, lors de la conférence organisée par la BCE à Sintra, que les hausses de taux ne sont pas tout à fait terminées.

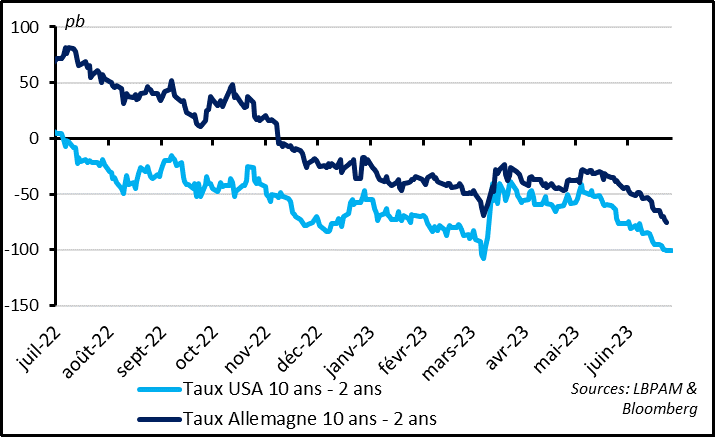

Fig. 1 Marchés : les courbes de taux allemandes et américaines sont plus inversées qu’avant le stress bancaire de mars et qu’après les discours durs des banques centrales

L’inversion extrême des courbes de taux n’est pas un élément rassurant pour les perspectives. Les marchés ont réagi aux réunions de la BCE, de la Fed et de la BoE plus agressives que prévu en revoyant à la hausse les perspectives de taux à court terme. Ainsi, les taux deux ans américains et allemands sont proches de leur point haut d’avant le stress bancaire de mars, à 3,1% et 4,7%. Dans le même temps, les taux longs sont restés globalement stables, ce qui conduit à une inversion de nouveau extrême des courbes de taux (i.e. les taux longs sont bien inférieurs aux taux courts). On le sait, l’inversion des courbes de taux est un des meilleurs indicateurs avancés de récession, même si sa capacité à prévoir le timing des récessions est limitée. Cela reflète le fait que les marchés anticipent que la politique monétaire soit restrictive à court terme et que cela entrainera un ralentissement qui permettra à la banque centrale de baisser ses taux à l’avenir.

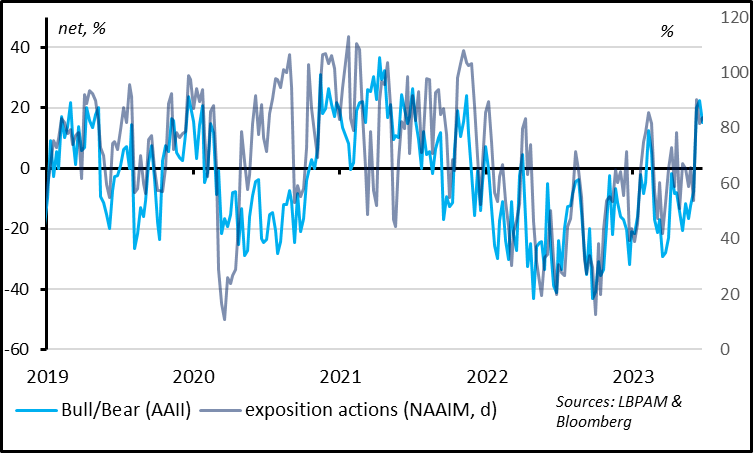

Fig. 2 Marchés : Dans le même temps, l’appétit pour le risque sur les marchés revient à des plus hauts depuis début 2022

Si l’on ajoute les signes de ralentissement économiques à l’approche de l’été (cf. ci-dessous), il semble étrange que l’appétit pour les actifs risqués ait fortement rebondit en juin et retrouve ses niveaux d’avant la correction de 2022. En effet, la légère baisse des actions et des obligations d’entreprises la semaine dernière n’a pas entrainé de réelle détente de mesures d’appétit pour le risque qui, si elles ne sont pas à des niveaux extrêmes, sont positives et au plus haut depuis février 2022. Par exemple, les investisseurs institutionnels américains sont nettement plus positifs que négatifs depuis début juin et les investisseurs individuels se sont nettement réexposés aux actions au cours du mois.

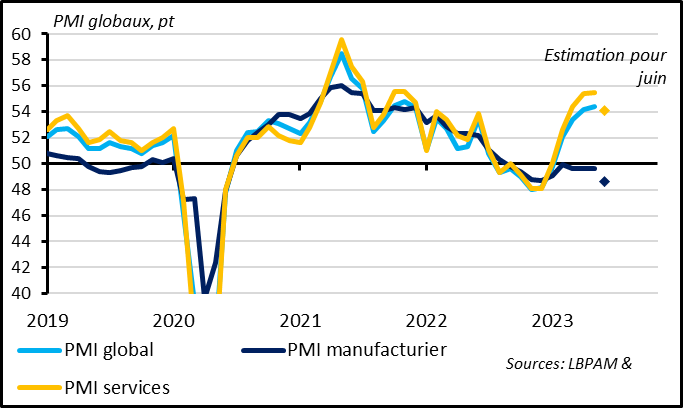

Fig. 3 Monde : Les PMIs des pays développés baissent nettement en juin pour la première fois depuis novembre dernier

Les PMIs de juin ont nettement baissé dans l’ensemble des pays développés après six hausses consécutives, perdant globalement plus d’un point. Cela reflète la poursuite de l’accélération de la contraction de l’activité industrielle mais aussi, pour la première fois cette année, l’essoufflement du rebond de l’activité dans les services. Il ne faut pas surréagir à la baisse des PMI des services car (1) ils peuvent être volatiles au mois le mois, plus que les PMI manufacturiers, et (2) ils restent clairement en zone de croissance. Toutefois, le fait qu’ils baissent nettement en juin et de façon généralisée entre les pays doit tout de même appeler à la prudence. C’est surtout vrai en 2023 car la résilience de la croissance depuis le début de l’année a été uniquement tirée par les services. S’ils commencent à s’affaiblir, cela validerait notre scénario qui anticipe une croissance faible dans les prochains trimestres à cause du resserrement monétaire alors que les soutiens temporaires s’essoufflent (le contre-choc énergétique, l’épargne accumulée pendant le Covid, les soutiens budgétaires…).

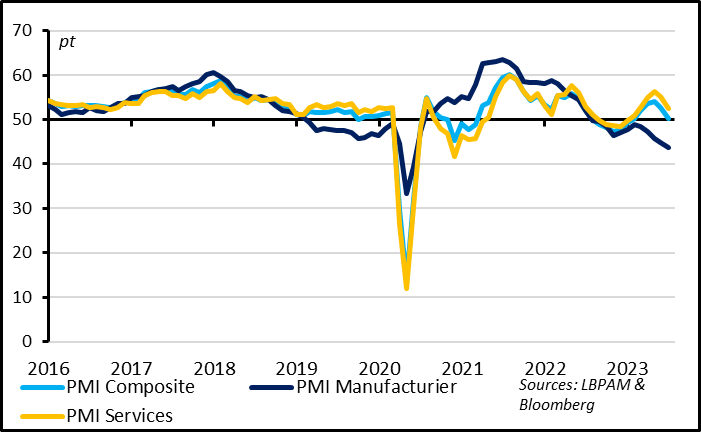

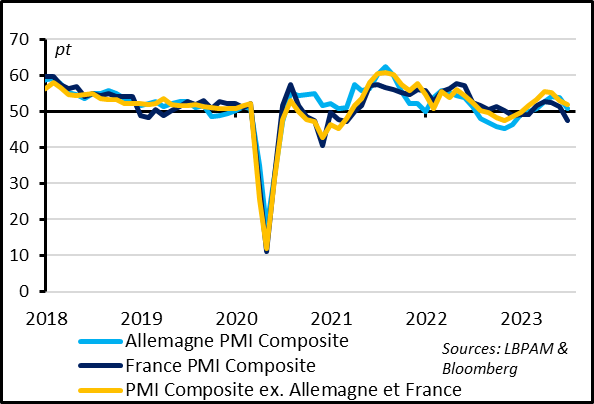

Fig. 4 Zone Euro : Les PMIs baissent dans l’industrie comme dans les services

Le PMI de la Zone Euro chute de façon assez abrupte, passant de 52,8 à 50,3pt. Il revient proche de la zone de stagnation (50pt) pour la première fois depuis janvier. Cela reflète en partie la forte contraction de l’industrie, à un rythme jamais vu en dehors de la faillite de Lehman et du choc du Covid. En effet, le PMI manufacturier baisse de nouveau en juin de 44,8 à 43,6pt.

Mais c’est surtout la forte baisse du PMI services qui surprend, ce dernier passant de 55,1 à 52,4 points. En soit, le niveau du PMI services reste acceptable mais il semble que l’activité des services commence à se normaliser après son fort dynamisme des trois derniers mois. Cela suggère que les bénéfices de la reprise du tourisme et de la baisse du prix de l’énergie commencent à s’atténuer, surtout que le prix du gaz a cessé de baisser depuis quelques semaines.

Fig. 5 Zone Euro : Le PMI français baisse encore plus et retombe en zone de contraction

En termes de pays au sein de la Zone Euro, la baisse des PMI est généralisée. Cela dit, le PMI hors France et Allemagne baisse moins fortement, ce qui pourrait indiquer que la reprise en Italie et en Espagne pourrait continuer de surperformer mi-2023. Le PMI allemand chute à 50,8pt, particulièrement impacté par la faiblesse du cycle industriel mondial. Mais c’est le PMI français qui surprend le plus puisqu’il prend 4 points et retombe en zone de contraction pour la première fois depuis janvier à 47,2pt. Cela peut refléter l’impact temporaire des grèves encore nombreuses ces derniers mois mais il convient de suivre cela de près.

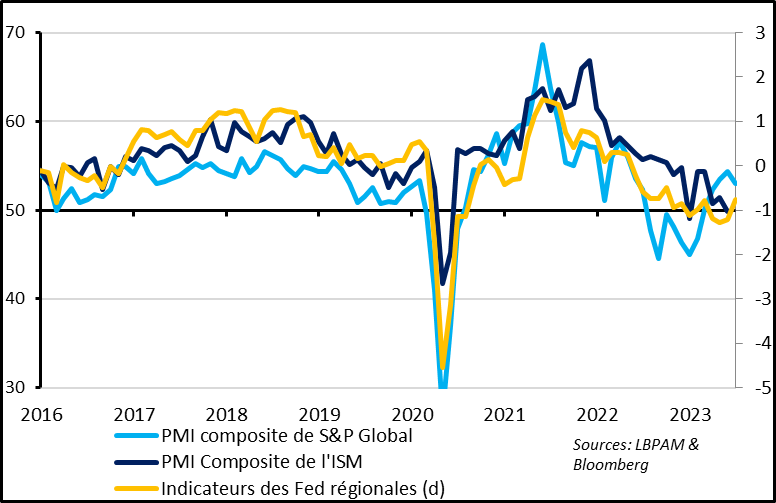

Fig. 6 Etats-Unis : Le PMI et les autres enquêtes indiquent toujours un ralentissement très graduel de l’activité américaine

Dans le reste du monde, la conjoncture américaine ralentit mais seulement graduellement et elle continue de mieux résister que dans le reste du monde. Les PMI anglais et japonais baissent un peu plus, surtout en raison de la baisse de l’activité industrielle.

Le PMI composite américain publié par S&P global passe de 54,3 à 53pt en juin, ce qui reste en ligne avec sa moyenne historique. Les autres indicateurs de conjoncture étaient, ces derniers mois, plus faibles que l’indicateur de S&P global, suggérant une stagnation de l’activité. Mais les enquêtes des Fed régionales publiées pour juin suggèrent plutôt un léger rebond de l’activité en zone de légère croissance. L’indicateur de l’ISM, qui a été le meilleur indicateur de conjoncture depuis le Covid, ne sera publié que dans deux semaines. Au total, il nous semble que la croissance américaine ralentit mais de façon encore graduelle. Si nous anticipons une légère contraction de l’activité américaine avant la fin de l’année, il faut reconnaitre que l’économie américaine continue de résister mieux qu’attendu actuellement.