La croissance mondiale reste solide au début du T2, mais pour combien de temps ?

Link

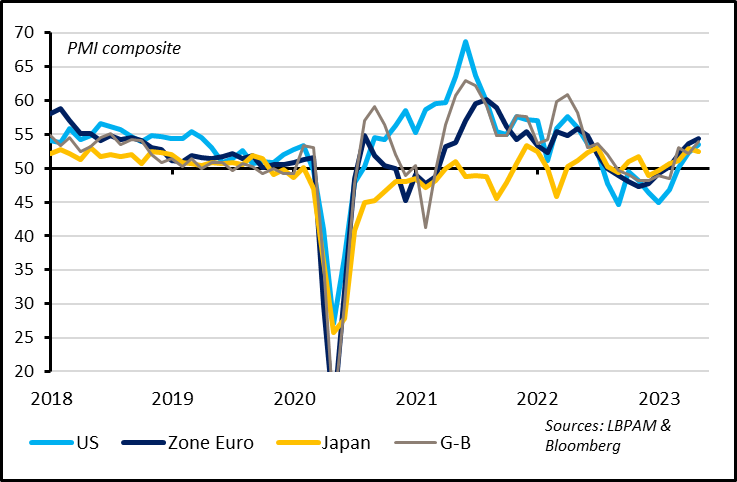

- L’économie mondiale continue de bien se porter en avril après son rebond au premier trimestre. Les indicateurs PMIs ont progressé encore nettement en avril et sont clairement en zone d’expansion dans les principaux pays développés. C’est rassurant, car cela suggère que le stress bancaire de mars n’a pas entraîné un retournement abrupt de la conjoncture. Et cela fait suite à un rebond assez notable de la croissance mondiale au T1, tirée par la reprise chinoise. Cette résilience de la conjoncture globale devrait être confirmée par les chiffres de croissance du PIB publiés cette semaine pour les États-Unis et la Zone Euro.

- Les PMI de S&P Global atteignent 53,5 points pour les États-Unis et 54,4 points pour la Zone Euro, des plus hauts depuis presque un an. Cette hausse est tirée par l’activité des services, qui suggère une bonne résilience de la demande des ménages. Au contraire, l’activité industrielle se contracte fortement en dehors des États-Unis, ce qui est cohérent avec un cycle industriel mondial dégradé.

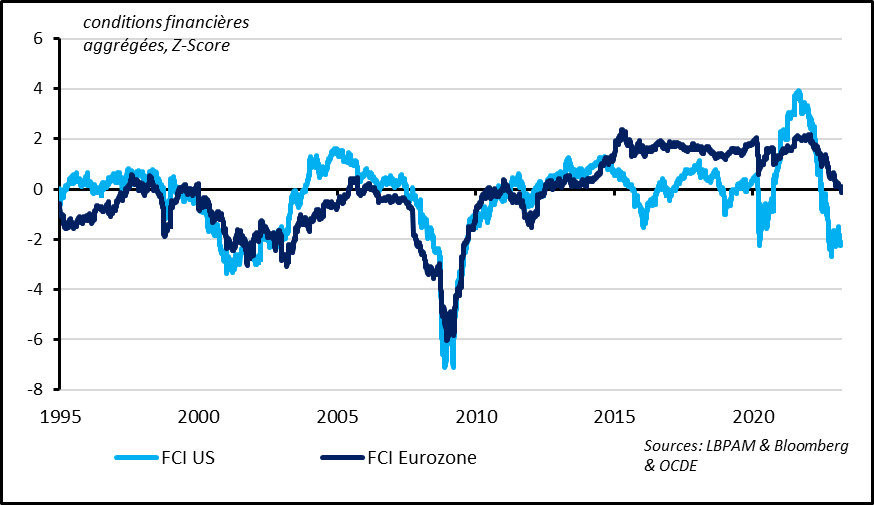

- Malgré la résilience de l’économie mondiale jusqu’à présent, nous continuons d’anticiper que la croissance mondiale sera limitée dans les prochains trimestres, avec des croissances seulement légèrement positives en Europe et une légère récession aux États-Unis dans la seconde partie de l’année. Les conditions financières se sont resserrées fortement depuis un an et devraient peser sur la demande avec retard. Nous continuons de penser que le stress bancaire de mars n’est pas de nature à entraîner une récession globale abrupte mais qu’il va participer à resserrer les conditions d’octroi de crédit pour les entreprises et les ménagères dans les prochains trimestres.

- D’ailleurs, contrairement aux données d’activités actuelles, les indicateurs avancés sont plutôt mal orientés. L’indicateur avancé du Conference Board pour les États-Unis baisse depuis un an et atteint un niveau qui a toujours précédé une récession. Côté Zone Euro, les indicateurs de confiance des enquêtes ZEW, PMI et de l’INSEE ont cessé de rebondir en avril et restent à des niveaux relativement faibles (même si bien moins faibles qu’après l’été dernier).

- Les premiers résultats des entreprises pour le T1 vont dans le sens d’un début d’année plus solide qu’attendu mais de perspectives incertaines. La saison des résultats des entreprises n’est qu’à son début et il est difficile d’en tirer encore des conclusions. Moins de 20% d’entreprises du S&P500 aux États-Unis ont communiqué. Mais jusqu’ici les résultats sont meilleurs que prévus avec trois-quart des entreprises surprenant à la hausse. Néanmoins, cela reflète le niveau limité des anticipations des analystes pour ce début d’année (les profits sont en baisse sur un an) et les entreprises sont prudentes quant aux perspectives pour les prochains trimestres.

La croissance mondiale reste solide au début du second trimestre après son léger rebond au T1, d’après les enquêtes PMIs d’avril.

Fig. 1 Monde : les PMIs progressent en avril vers des plus hauts depuis près d’un an dans les pays développés

Le PMI composite de S&P Global pour les Etat-Unis passe de 52,3 en mars à 53,5 points, un plus haut depuis presque un an. Il bénéficie de la hausse de l’indicateur pour le secteur des services mais aussi pour l’industrie. En effet, le PMI manufacturier repasse au-dessus de la limite des 50pt (qui est la limite entre contraction et croissance de l’activité) pour la première fois depuis 6 mois. Cela est cohérent avec la hausse des indicateurs manufacturiers de plusieurs Fed régionales en avril et suggère que la demande de biens résiste après sa baisse en 2022. Le point négatif est que la bonne tenue de la demande maintient des tensions sur les prix, comme le montre la nouvelle hausse de l’indicateur des prix finaux à un plus haut depuis septembre.

Au total, cette enquête est rassurante, car elle suggère que la conjoncture américaine résiste toujours, contrairement aux dernières données qui suggéraient un ralentissement plus net de l’économie américaine au T2. En effet, les demandes d’allocation chômage augmentent assez nettement depuis mars, le PMI publié par l’ISM a fortement baissé en février… Pour l’instant, les données restent compatibles avec notre scénario qui prévoit un ralentissement de l’économie américaine plutôt à l’approche de l’été, et même une légère récession dans la seconde partie de l’année. L’économie américaine pourrait rester plus longtemps que nous l’envisageons, mais dans ce cas les pressions inflationnistes risquent de rester plus persistantes et de forcer un ralentissement plus tardif mais plus important.

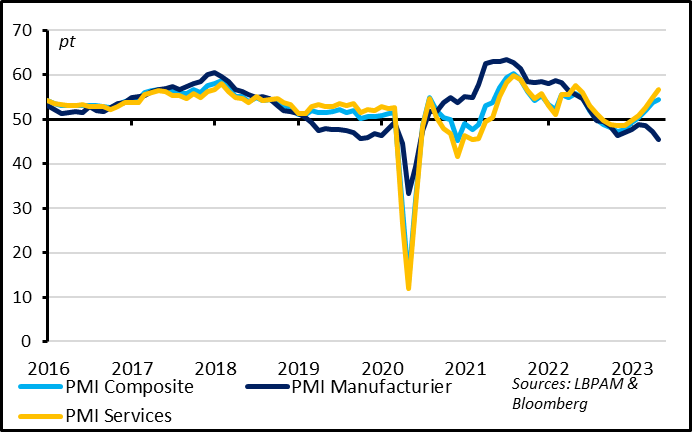

Fig. 2 Zone Euro : les PMIs progressent de nouveau en avril, tiré par les services

Le PMI composite pour de la Zone Euro suggère une reprise de la croissance après la stagnation du PIB cet hiver. Il progresse de 53,7 à 54,4pt, un plus haut depuis mi-2022. Ce niveau est compatible avec une croissance supérieure à 1,5% si la relation historique entre le PMI et le PIB reste valable, soit une croissance supérieure à son rythme tendanciel.

En termes de secteur, la croissance est tirée exclusivement par les services, qui bénéficient de la baisse du prix de l’énergie, de la résistance du marché du travail et de l’accélération des salaires. Ainsi, le PMI services atteint 56,6pt en mars, un plus haut depuis le printemps dernier. Au contraire, le PMI manufacturier baisse de nouveau à seulement 45,5pt, un plus bas depuis le début de la reprise post-confinement qui suggère une forte contraction de l’activité industrielle. Cela est cohérent avec les signes de ralentissement du cycle industriel mondial que l’on observe dans les chiffres asiatiques (baisse de la production et des exportations de Taïwan et de Corée).

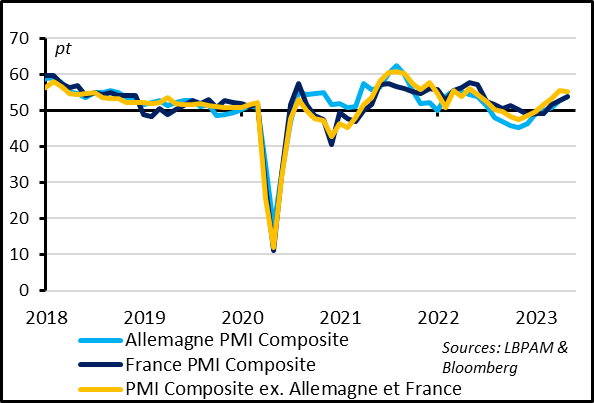

Fig. 3 Zone Euro : l’amélioration de la conjoncture est généralisée en termes de pays

En terme géographique, la dynamique d’activité semble se généraliser en avril avec des PMIs français (à 53,8pt) et allemands (à 53,9pt) qui rattrapent ceux du reste de la Zone Euro qui avaient plus fortement rebondit au 1er trimestre. C’est encourageant car cela suggère que la reprise des services va au-delà du tourisme, secteur qui soutient particulièrement les services en Italie et en Espagne.

Contrairement aux États-Unis, les entreprises de la Zone Euro continuent d’indiquer un ralentissement des hausses de prix malgré la reprise de la demande, ce qui est probablement due à la baisse du prix de l’énergie et à l’appréciation de l’Euro depuis la fin de l’année dernière. Toutefois, les indicateurs de prix restent bien plus élevés qu’historiquement, en particulier pour les services, ce qui indique que l’inflation est encore loin de se normaliser. Au total, nous continuons d’anticiper que la Zone Euro va éviter la récession en 2023 mais devrait souffrir d’une croissance assez faible après la stagnation connue cet hiver. En effet, la baisse des prix de l’énergie par rapport à l’année dernière et la solidité du marché de l’emploi devraient soutenir la demande, mais le resserrement des conditions financières et le retrait graduel des aides budgétaires devraient limiter la reprise.

Au-delà, le PMI du Royaume-Uni se reprend également en avril, passant de 52,2 à 53,9 points, à un plus haut depuis plus d’un an. Comme pour la Zone Euro, cette hausse vient du secteur des services alors que l’activité industrielle se contracte fortement. Contrairement à nos anticipations, le Royaume-Uni pourrait éviter également la récession cette année mais nous continuons de penser que la croissance devrait être plus faible qu’en Zone Euro, car aux freins que les deux zones ont en communs, il faut ajouter un ajustement budgétaire plus marqué et des problèmes structurels plus importants. Le PMI japonais est finalement le seul à ne pas progresser en avril mais, à 52,5points, il continue à indiquer une reprise graduelle de l’économie.

S’il est rassurant que l’économie résiste juste après le stress bancaire de mars, nous continuons de penser que le resserrement des conditions financières rendu nécessaire par les pressions inflationnistes persistantes limite le potentiel de croissance pour les prochains trimestres.

Fig. 4 Global : les conditions financières se sont nettement resserrées depuis 1 an et vont finir par peser sur la croissance

Le resserrement monétaire depuis un an a déjà entraîné un durcissement notable des conditions financières, avant même le stress bancaire. Ce dernier est de nature à renforcer le durcissement des conditions de crédits pour les entreprises et les ménages, même si nous avons souvent répété que nous ne pensions pas qu’il s’agisse d’un stress systémique. Et la persistance des pressions inflationnistes devrait forcer les banques centrales à maintenir des conditions monétaires restrictives même si l’économie ralentit nettement, contrairement aux cycles économiques récents. Si la fin des hausses de taux directeur s’approche, elle n’est pas encore là et surtout elle ne devrait pas marquer un pivot vers des baisses de taux rapides.

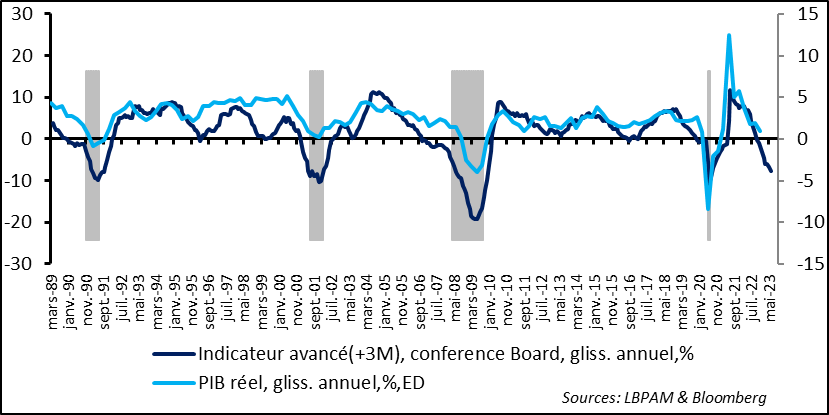

Fig. 5 États-Unis : L’indicateur avancé est à un niveau qui a toujours précédé une récession

Contrairement à la résilience des indicateurs coïncidents de l’activité comme les PMI, les indicateurs avancés de l’activité sont d’ailleurs moins bien orientés.

Ainsi, l’indicateur avancé du Conference Board pour les Etats-Unis a de nouveau baissé en mars, pour le 12ème mois consécutif et est à un niveau qui a toujours précédé une récession (-7,8% en glissement annuel).

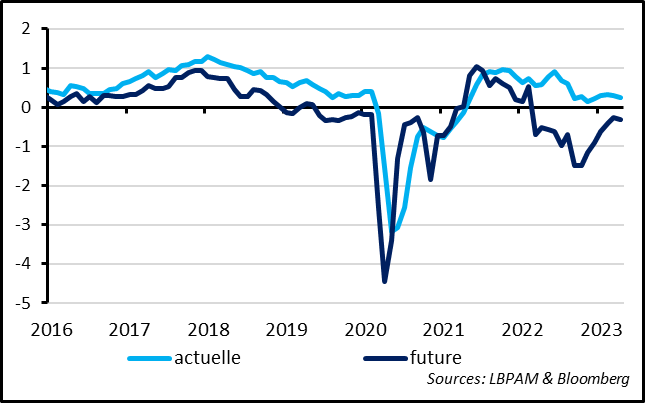

Fig. 6 Zone Euro : les anticipations des entreprises ont cessé de rebondir en avril et restent à des niveaux assez faibles

De même en Zone Euro, les indicateurs sur les anticipations dans les enquêtes du ZEW, de PMI ou de l’INSEE ont baissé en avril pour la première fois depuis le début de leur rebond après l’été dernier et restent à des niveaux assez faibles. Cela suggère que les entreprises restent prudentes quant aux perspectives malgré la résilience de l’activité actuelle et la baisse du choc énergétique.