La Fed doit absolument contrôler l’inflation et le stress bancaire

Link

Les autorités continuent d’essayer d’endiguer la crise de confiance dans le système bancaire. Après les mesures prise par les autorités américaines il y a une semaine (garantie des dépôts des banques en faillite, fourniture de liquidités de la Fed), les autorités suisses ont orchestré le rachat de Credit Suisse par UBS et lui ont garanti 100 milliards de francs suisses de liquidités ce week-end. Les réponses fortes et rapides des autorités nous rassurent, même s’il est encore trop tôt pour être sûr qu’une crise systémique est évitée. Les marchés restent tendus ce matin, ce qui suggère que la confiance, le nerf de la guerre quand il s’agit des banques, reste très fragile.

- La Fed est dans une situation difficile à l’approche de sa réunion de jeudi. Si elle continue de monter les taux, elle renforce sa crédibilité anti-inflationniste mais risque de renforcer les tensions financières. Cela peut à posteriori apparaître comme une erreur historique car l’expérience nous enseigne qu’un dysfonctionnement grave de notre système bancaire est d’une certaine façon au-dessus de tout autre risque. Si elle ne monte pas ses taux, elle peut limiter la pression sur les marchés financiers mais risquerait de désencrer les anticipations d’inflation et pourrait même renforcer les craintes sur les banques (la situation des banques qu’elle suit de près est pire qu’on ne le pense ?). Au total, nous pensons que la Fed va, comme la BCE la semaine dernière, remonter ses taux (de 25pb) tout en assurant de fournir aux banques toute la liquidité dont elles ont besoin. C’est ce qu’elle fait depuis le début de la crise bancaire, en prêtant massivement aux banques américaines (via l’assouplissement des conditions de refinancement) et, depuis ce week-end, aux banques internationales (via le prêt de dollars aux autres grandes banques centrales).

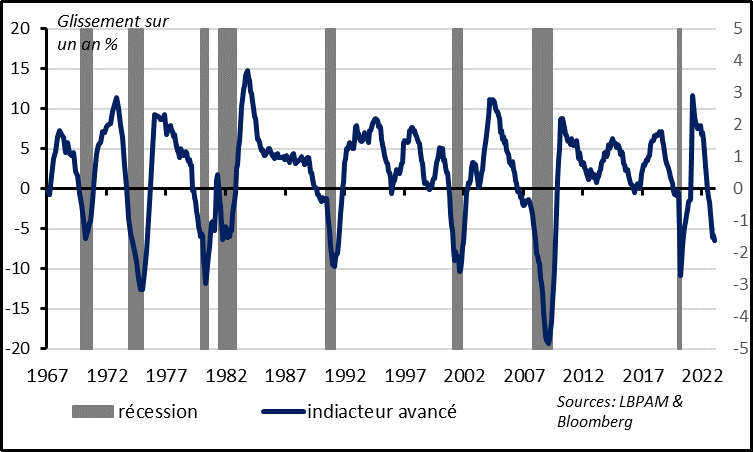

- Les dernières données confirment que l’économie américaine resta dynamique début 2023 mais que les perspectives étaient compliquées, avant même les récentes tensions financières. La production manufacturière et les ventes au détail ont résisté en février après leur forte hausse de janvier, ce qui suggère que la croissance américaine reste proche de 3% au T1. En revanche, l’indicateur avancé du Conference Board baisse pour le onzième mois consécutif en février et est à un niveau qui a toujours précédé une récession. Et la confiance des ménages baisse début mars pour la première fois depuis 4 mois et reste faible, malgré la poursuite de la normalisation des anticipations d’inflations. Nous anticipons une légère récession aux États-Unis d’ici la fin de l’année, mais le risque est que la récession soit plus rapide et sévère si les conditions financières restent plus dégradées plus longtemps.

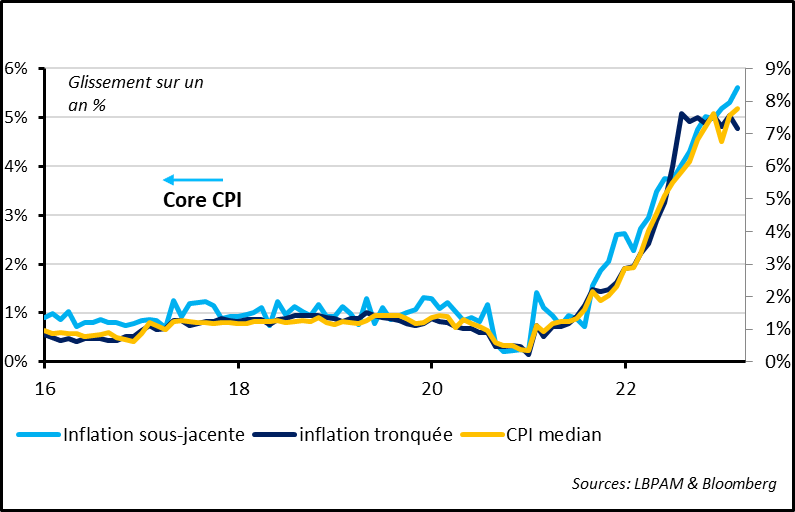

Fig.1 : Banques : les actions bancaires restent sous pression

Les actions des banques restent sous pression ce matinaprès qu’elles ont effacé tous leurs gains de cette année en Zone Euro et soient tombées à leur niveau du début du Covid aux États-Unis. Par rapport à leur point haut de début mars, elles ont chuté de plus de 30% aux États-Unis et de près de 20% en Zone Euro. L’action de Credit Suisse est en baisse d’un tiers depuis le début du mois et l’offre de rachat d’UBS est 60% sous son cours de vendredi soir.

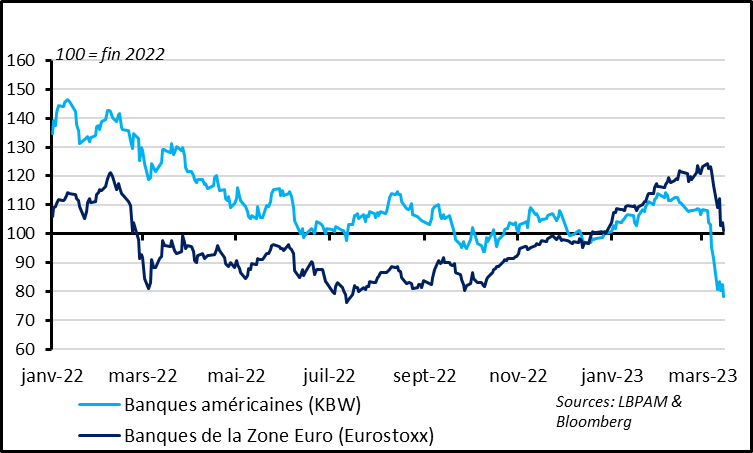

Fig. 2 : Banques : … malgré les actions des autorités, en particulier de la Fed

Les autorités continuent d’augmenter leur soutien aux banques. A mercredi soir dernier, la Fed avait déjà fourni plus de 160 Mds de dollars de liquidité aux banques américaines via ses opérations de prêts d’urgence, soit plus qu’au maximum de la crise financière de 2008. Cela a entraîné un rebond de 440 Mds des réserves des banques à la Fed, annulant en une semaine un an de leur baisse liée aux Quantitative Tightening. La banque centrale Suisse, s’est engagé à fournir à UBS jusqu’à 100 Mds de franc de liquidité après l’annonce de son rachat de Credit Suisse, soit le double de ce qu’elle avait annoncé pour Credit Suisse la semaine dernière. Et la Fed et les autres grandes banques centrales se sont mises d’accord ce week-end pour fournir quotidiennement de la liquidité en dollars aux banques au lieu des opérations hebdomadaires classiques grâce aux lignes de swap de devises entre banques centrales.

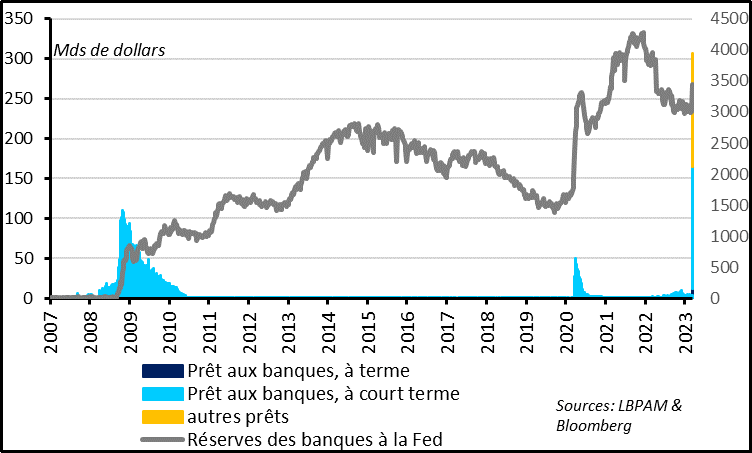

Fig. 3 : Conditions financières : Un net resserrement, qui pourrait changer les perspectives s’il dure ou s’il s’accentue encore

L’impact des tensions bancaires sur les perspectives économiques sera négative, mais son ampleur dépendra de la profondeur et de la durée des tensions sur les conditions financières. Les conditions financières se sont nettement resserrées depuis deux semaines avec les tensions bancaires (de l’ordre d’un écart-type). Mais cette dégradation reste, pour l’instant, bien moins marquée qu’au moment du Covid, de la crise de dette en Zone Euro ou encore de la crise financière de 2008. En terme de niveau, les conditions financières sont globalement revenues à leur point bas d’octobre dernier, avant le rebond des actifs risqués. Ce niveau est restrictif mais probablement pas beaucoup plus que ce qu’il fait pour faire baisser les pressions inflationnistes.

Si les pressions bancaires se résorbent relativement rapidement et que les conditions financières ne se dégradent pas davantage, nous pensons que notre scénario central reste d’actualité. En effet notre scénario était déjà prudent. Nous prévoyons déjà une croissance durablement limitée en Zone Euro et une récession aux États-Unis d’ici la fin de l’année à cause du besoin de réduire la surchauffe des économies et donc les pressions inflationnistes. Et nous pensions que le resserrement monétaire allait impacter l’économie suffisamment pour que les banques centrales n’aient pas à remonter leur taux directeur davantage (juste au-dessus de 5% pour la Fed et autour de 3,5% pour la BCE).

Fig. 4 : États-Unis: l’indicateur avancé baissait déjà avant le stress bancaire et était en zone de récession

Mais si les pressions bancaires persistent et que les conditions financières se détériorent durablement, nous devrons revoir notre scénario pour intégrer un risque de récession plus sévère des deux côtés de l’atlantique, une réduction plus rapide de l’inflation et des taux directeurs qui ne monteraient pas davantage, voire qui commenceraient à baisser avant la fin de l’année. Mais nous n’en sommes pas encore là selon nous.

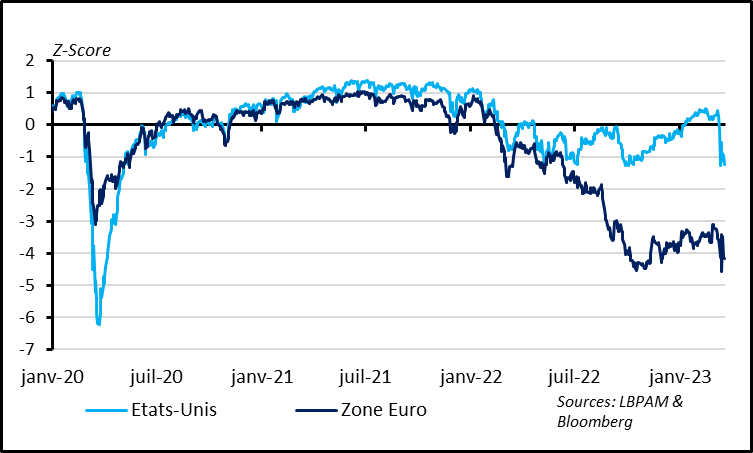

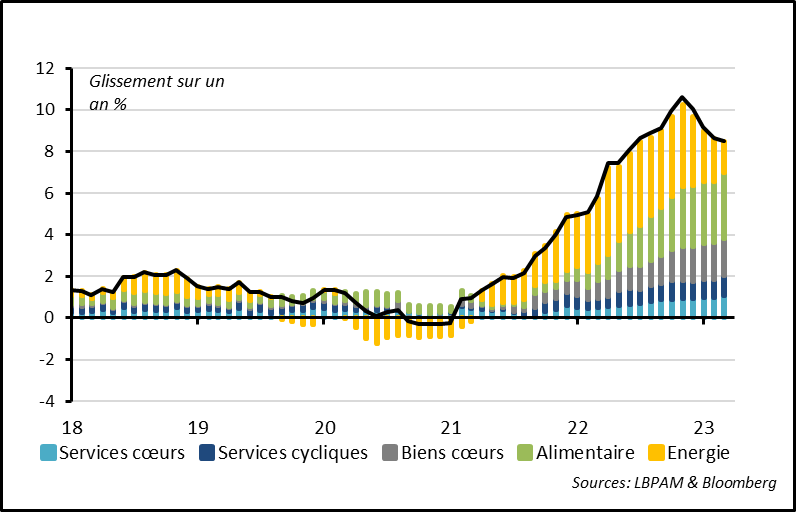

Fig. 5 : Zone Euro : L’inflation continue d’accélérer dans toutes les catégories autres que l’énergie

Fig. 6 : Zone Euro: les pressions inflationnistes de moyen terme restent très élevées