La Fed doit concilier stabilité financière et lutte contre l’inflation

Link

- Les marchés semblent se stabiliser après une semaine d’extrême anxiété crée par les craintes sur le système bancaire. La succession de mesures déjà prises par les autorités américaines pour rassurer le marché sur la viabilité des banques régionales semblent porter leurs fruits. D’autant plus, que Mme Yellen, la secrétaire au Trésor, a déclaré que s’il était nécessaire d’autres mesures pouvaient être prises, notamment pour dissiper toute peur sur la sécurité des dépôts dans ces banques. Aujourd’hui, ce sera le tour de la Fed d’apporter une nouvelle brique au mur érigé contre la perte de confiance vis-à-vis du système bancaire. Assurer la stabilité financière est une priorité. Néanmoins, la Fed se voit confrontée au dilemme de savoir si elle doit abandonner pour un temps le resserrement monétaire ou le poursuivre, même si avec un pas plus graduel. Nous pensons que la deuxième stratégie devrait être privilégiée. En effet, nous savons aujourd’hui que les problèmes apparus dans une poignée de banques régionales, à ce stade, semblent assez idiosyncratiques, même si déclenchés en partie par la forte hausse des taux d’intérêt directeurs. Ainsi, d’après nous, la Fed a les moyens de les traiter avec des injections de liquidités ciblées si nécessaires. En revanche, les pressions inflationnistes qui persistent dans l’économie américaine, si elles ne sont pas traitées risquent de compliquer le scénario d’atterrissage de l’économie américaine dans le futur.

- Une hausse des taux directeurs de 25 points de base nous semble le scénario le plus probable pour la Fed. Néanmoins, tout dépendra du diagnostic sur les risques sur la stabilité financière que feront les banquiers centraux. Le scénario le plus rassurant serait cette hausse modérée. En effet, celui-ci impliquerait que la Fed conforterait le marché sur le fait que nous ne sommes pas devant un risque systémique. Si c’est bien le cas, il éviterait que le marché n’attende un assouplissement trop rapide de la politique monétaire. Ceci empêcherait donc un assouplissement trop rapide des conditions financières qui maintiendrait la pression de la demande sur le prix et qui obligerait à un resserrement plus brutal de la politique monétaire dans l’avenir, bien plus dommageable économiquement.

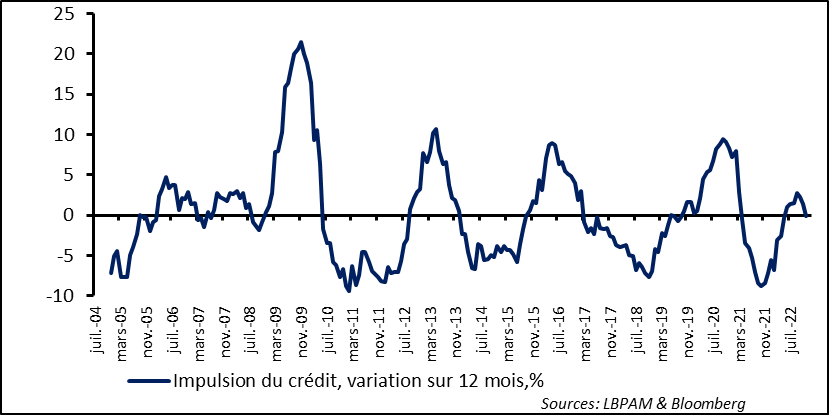

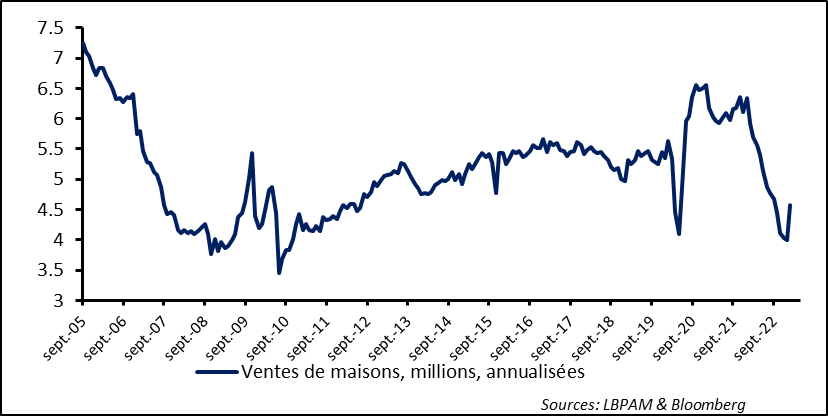

- Il nous semble très probable que l’épisode de tension sur la liquidité bancaire que nous venons de vivre aux Etats-Unis, viendra durcir davantage les politiques d’octroi de crédit par les banques, notamment régionales. De ce fait, on peut s’attendre à ce que la courroi de transmission de la politique monétaire plus restrictive ne s’accentue. Ceci pourrait amplifier le ralentissement de l’économie américaine. Ainsi, le sursaut de l’activité que nous avions constaté depuis le début d’année pourrait être de courte durée. En ce sens, le fort rebond des ventes des maisons en février, pour la première fois en un an, risque de ne pas persister longtemps. Evidemment, beaucoup dépendra de la réaction du marché de l’emploi.

- En Europe, les craintes suscitées par le sauvetage du Credit Suisse (CS) semblent un peu s’estomper. Les déclarations du Conseil de résolution Unique et de la BCE clarifiant le traitement de la dette AT1, comme étant au-dessus des actionnaires, en cas de faillite ou de difficulté majeure d’une banque a rassuré le marché. En effet, une forte crainte avait surgi sur ces instruments après que les autorités suisses, dans la prise de contrôle de CS par UBS, ait décidé d’offrir un paiement partiel aux actionnaires de CS alors que les détenteurs de dette AT1 voyaient la valeur de leurs avoirs tomber à zéro. En partie, cet élément a contribué aux rebond des marchés et vient s’ajouter aux propos rassurants de la BCE qui a insisté la semaine dernière sur la résilience du système bancaire européen.

- La rencontre attendue entre les présidents XI et Poutine a conforté l’idée du fort rapprochement entre les deux pays. Même si la Chine continue en quelque sorte de justifier l’agression russe sur l’Ukraine, le président Xi maintien son idée de vouloir apporter une solution au conflit. Le leader chinois a d’ailleurs annoncé qu’il allait s’entretenir avec le président Zelenski en ce sens. Aussi, peut-être comme un signe de prudence, le président Xi, malgré des liens commerciaux qui se sont fortement accru depuis l’invasion de l’Ukraine, n’a pas semblé pressé de signer un accord avec la Russie concernant la construction d’un gazoduc qui pourrait transporter le gaz russe vers la Chine (se substituant donc à l’Europe). Au total, cette rencontre risque de maintenir les occidentaux en alerte et continuer à alimenter un climat de tensions. En même temps, cette situation ne semble pas vraiment être une préoccupation des marchés aujourd’hui.

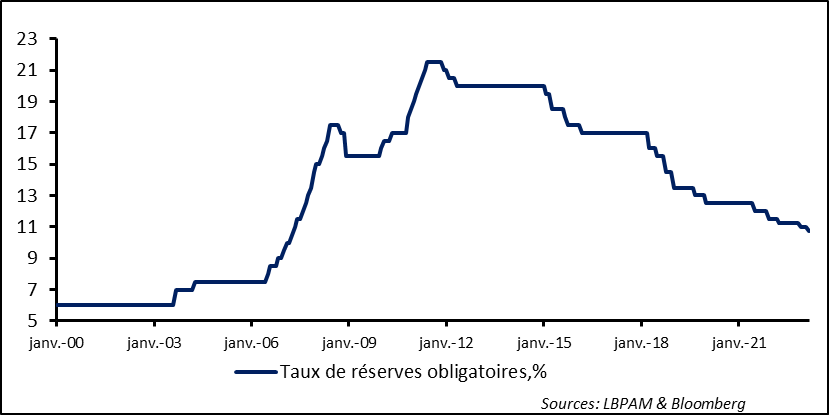

- Les autorités chinoises continuent à apporter des soutiens ponctuels à l’économie afin d’alimenter le redémarrage associé à l’ouverture de l’économie à la suite l’abandon de la politique du Zéro-Covid. Ainsi, la dernière mesure en data a été la réduction une nouvelle fois du taux des réserves obligatoires des banques afin de libérer de la liquidité dans le but de stimuler le crédit. En même temps, les taux directeurs restent inchangés. Il est attendu que des nouvelles baisses de taux s’opèrent, d’autant plus si la reprise actuelle, tirée par la consommation dans les services, venait à commencer à fléchir.

Malgré les soutiens apportés par les autorités américaines, il est probable que les difficultés des banques régionales auront pour conséquence d’accentuer les contraintes sur l’expansion économique. En effet, même si c’est difficile à évaluer avec précision, on peut s’attendre à ce que l’octroi de crédits bancaires ralentisse davantage que prévu dans les mois à venir. De ce fait, les bonnes nouvelles sur la conjoncture économique qu’on pouvait constater depuis le début d’année pourraient commencer à se dissiper plus rapidement que prévu. En particulier, on a pu constater non seulement une bonne résistance de la consommation, mais aussi le rebond de certains secteurs qui avait assez directement souffert du resserrement monétaire. C’est notamment le cas du secteur de la construction et de l’immobilier en général. Après les bons chiffres sur la construction des maisons, les statistiques sur les ventes de maisons étaient aussi attendues en hausses, mais celle-ci a été encore bien plus forte qu’attendue. Il est bien probable que la baisse des taux des crédits immobiliers du début d’année ait donné une impulsion au secteur. Toutefois, le plus probable est que cet élan positif soit de courte durée.

Fig. 1 Etats-Unis: Un début d’année qui a commencé avec une baisses des taux d’intérêt qui a restimulé l’immobilier…mais ce ne devrait pas durer

En effet, notre scénario continue d’être celui de la nécessité pour la Fed de garder des taux directeurs élevés pendant un certain temps afin de combattre une inflation trop élevée. Il est difficile de voir une baisse rapide des taux avant le début 2024.

Evidemment, ce scénario s’appuie sur l’hypothèse que les tensions actuelles sur le secteur bancaire ne dérivent pas vers un risque plus systémique qui amènerait la banque centrale à assouplir sa politique monétaire plus rapidement. Encore une fois, pour nous, à ce stade, il est difficile de voir dans la faillite de quelques banques une source de défaillance systémique comparable, par exemple, à ce que nous avons vécu en 2008-2009.

En Zone Euro, il est tout aussi difficile d’évaluer quelles traces pourrait laisser cet épisode de tension bancaire sur la trajectoire économique. Déjà la BCE avait tenté de rassurer les acteurs économiques sur la résilience du secteur bancaire européen, en soulignant des capitalisations solides et l’accès à des liquidités abondantes pour faire face à des éventuels chocs. Aussi, afin d’arrêter les pressions que le marché a continué à exercer sur les banques de la zone à la suite du traitement des autorités Suisses de la dette AT1 de CS, les régulateurs européens ont clairement rappelé leur doctrine en la matière. Ils ont insisté sur le fait que les détenteurs de dette AT1 doivent porter des éventuelles pertes après les actionnaires. Cette clarification de la doctrine semble avoir apporté un certain calme sur le marché.

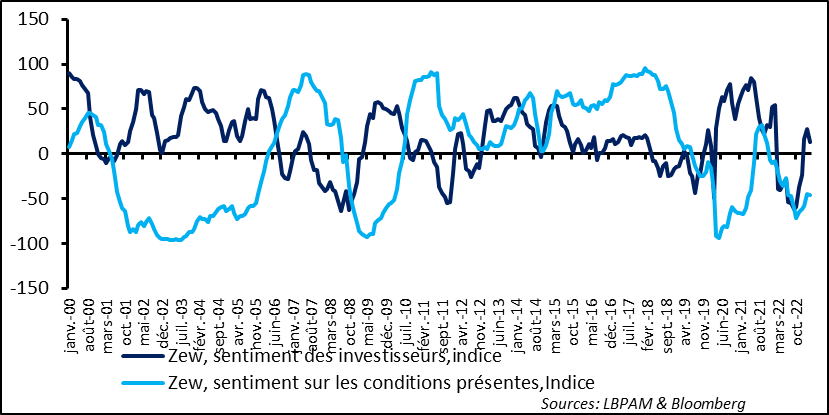

Quoi qu’il en soit, il est évident qu’il faudra un peu de temps pour retrouver un apaisement total sur le segment bancaire. L’anxiété que cet épisode a amener sur les marchés peut être partiellement captée par la détérioration de l’enquête ZEW auprès des acteurs de marché allemands. L’impact ici n’est que partiel car les moments critiques de la crise n’y sont pas reflétés, vu la période de collecte des données. Mais, on voit bien que l’amélioration de la perception des acteurs de marché sur les conditions présentes s’est arrêtée net, et reste à des niveaux très bas.

Fig. 2 Zone Euro: Sans surprise le sentiment des investisseurs s’est détérioré, et malgré l’amélioration encours l’inquiétude risque de persister

Il est probable qu’une certaine nervosité devrait encore perdurer quelque temps. En même temps, on peut être un peu troublés par la rapidité du retournement à la hausse extrêmement rapide du marché sur certains segments, notamment sur ceux qui déjà présentaient des valorisations très exigeantes. Pour nous, plus de prudence est nécessaire et il nous semble plus judicieux d’aller chercher de la valeur dans les segments qui ont été indument affectés par l’épisode de stress qu’on vient de vivre.

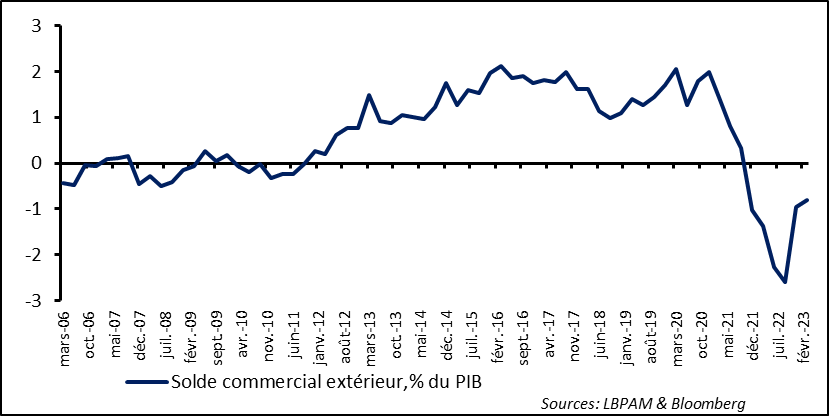

Malgré le caractère négatif des implications des tensions apparues sur le secteur bancaire, il est important de continuer de souligner les facteurs positifs qui sont venus soutenir jusqu’ici l’économies européenne. Alors que la béquille budgétaire est toujours présente, le changement assez radical de l’équation énergétique est aussi venu apporter un soutien important à la conjoncture de la zone. Le choc massif qui a provoqué la montée des coûts énergétiques continue de s’estomper grâce à une consommation plus faible, mais surtout du fait de la forte baisse des prix, notamment du gaz. Le prix du Mwh est revenu au prix qui prévalait au début 2020, soit proche des 40 euros. Ce « contre-choc » positif sur le pouvoir d’achat se voit déjà clairement sur la balance commerciale de janvier et devrait être encore plus prononcé quant on aura les chiffres de février et mars.

Fig. 3 Zone Euro : Grâce au déclin des prix de l’énergie, notamment du gaz, le choc énergétique passé s’allège nettement

Néanmoins, la poursuite du resserrement monétaire et probablement des banques plus prudentes devraient maintenir une activité faible sur le reste de l’année, à notre avis.

Alors que le président Chinois continue d’occuper le devant de la scène internationale avec l’accroissement des tensions géopolitiques, l’économie chinoise continue de retrouver le chemin d’une croissance plus vive peu à peu . Les dernières statistiques continuent de montrer que c’est bien l’arrêt de contraintes liées à la politique Zéro Covid qui est le moteur du rebond pour l’instant. De ce fait, on voit que c’est l’activité dans les services qui se redresse le plus rapidement.

Néanmoins, les autorités après avoir déjà tenté de soutenir la consommation par des mesures ciblées, comme les subventions à l’achat des voitures électriques (supprimées en début d’année), devrait amplifier ses aides à l’ensemble des l’économie, notamment en utilisant l’arme usuelle du crédit. C’est sûrement dans ce sens que doit être interprétée la baisse du taux de réserves obligatoires des banques. Ceci devrait dégager plus de ressources pour accroitre les crédits octroyés par les banques. On peut s’attendre à ce que la prochaine étape soit une nouvelle baisse des taux directeurs.

Fig. 4 Chine : La banque centrale a baissé les taux de réserves obligatoires pour stimuler le crédit, mais sans baisser le taux directeur.

On le sait, dans les épisodes précédents de relance, la stimulation de l’économie chinoise est passée souvent par une forte impulsion du crédit. Il est bien probable que cette fois-ci ce sera un peu différent. En particulier, malgré un léger rebond, la fragilité du marché immobilier reste importante et il est difficile de voir ce segment redevenir un contributeur majeur à la croissance. Néanmoins, les autorités, même si avec plus de parcimonie, devront sûrement tenter de stimuler davantage la croissance via des conditions de crédit plus attrayantes si elles veulent maintenir un élan de croissance compatible avec leurs objectifs.

Fig. 5 Chine : L’impulsion de l’économie via la stimulation du crédit est plus faible que lors des épisodes précédents de relance.