Les banquiers centraux deviennent (un peu) plus prudents

Lien

- Les taux d’intérêt se détendent enfin légèrement après leur hausse massive depuis 2 mois. Ainsi, le taux 2 ans américain est repassé sous les 5% pour la première fois depuis mi-septembre et le taux 10 ans a perdu près de 20pb depuis son point haut de vendredi, revenant à 4,6%. Cela permet une stabilisation des marchés actions et une légère baisse des spreads du crédit et du dollar.

- Bien sûr, les événements tragiques au Moyen-Orient ont favorisé la baisse des taux car l’augmentation des incertitudes géopolitiques et des risques sur le pétrole justifie une recherche d’actifs de réserve comme les obligations publiques. Mais ce n’est pas le principal facteur à notre avis.

- Cet apaisement vient du changement de discours des banquiers centraux depuis ce week-end, qui deviennent nettement plus prudents suite à la forte hausse des taux longs depuis deux mois. Ainsi, plusieurs membres de la Fed ont indiqué que la Fed n'a pas besoin d’augmenter autant les taux que si les conditions financières ne s’étaient pas durcies via le marché et ont rappelé que la Fed a annoncé une position plus prudente en septembre. Côté BCE aussi, certains membres habituellement durs ont suggéré que les taux étaient suffisamment élevés et ont orienté le débat sur la vitesse de réduction des liquidités plutôt que sur les taux directeurs.

- Au total, le changement de discours des banquiers centraux va dans le sens de notre scénario qui ne prévoit pas de hausse de taux supplémentaire d’ici la fin de l’année pour la BCE et la Fed, même si pour cette dernière le risque d’une dernière hausse reste significatif vu la résilience de l’économie américaine. Cela soutient notre positionnement surpondéré sur les obligations souveraines des deux côtés de l’Atlantique.

- Du côté des données, l’enquête du NFIB auprès des PME confirme la résilience de l’économie américaine et suggère que les tensions sur le marché du travail ont cessé de refluer cet été. La question reste de savoir si le resserrement des conditions financières cet été va peser sur la croissance dans les prochains mois et permettra de réduire à terme les pressions inflationnistes, ce qui est notre avis.

- Du côté de la Zone Euro, les tensions sur la dette italienne ont légèrement baissé ces derniers jours grâce à la baisse des taux longs et au décaissement par l’UE d’une tranche du plan de relance européen de 18,5 milliards d'euros qui était bloquée depuis mars. Même si l’évolution des taux devrait être moins défavorable à la dette Italienne à partir de maintenant, nous restons prudents sur cette dernière, alors que la BCE réduit son portefeuille d’obligations, que les négociations budgétaires pour 2024 risquent d’être difficiles et qu’il reste encore plus de 100Mds d’aides européennes à décaisser.

- La mise à jour semi-annuelle des prévisions du FMI offre peu de surprise. Il prévoit une croissance molle, un peu plus forte aux Etats-Unis et un peu moins forte Zone Euro et de la Chine. Mais ce qui est notable est que le FMI estime désormais que la politique budgétaire a été nettement accommodante cette année, surtout aux Etats-Unis. Cela peut expliquer en grande partie la résilience de l’économie. Mais les politiques budgétaires devraient redevenir un frein à la croissance l’année prochaine.

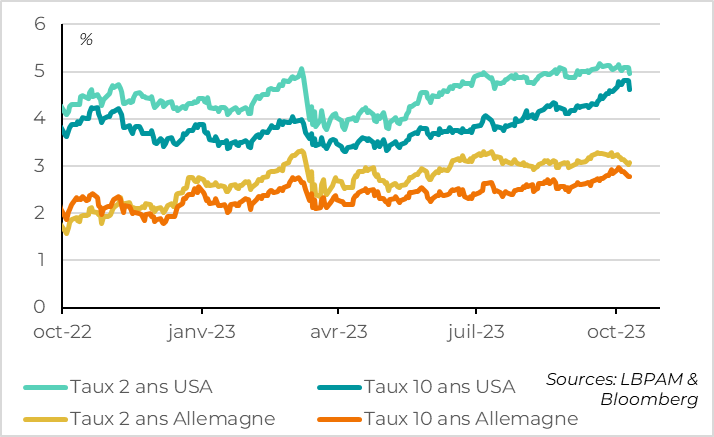

Fig.1 Marchés : les taux souverains se détendent enfin un peu

Les taux d’intérêt se détendent enfin légèrement après plusieurs semaines de hausse marquée. Le taux 2 ans américain est repassé sous les 5% pour la première fois depuis mi-septembre et le taux 10 ans a perdu près de 20pb depuis son point haut de vendredi, revenant à 4,6%. Cela a entraîné aussi une légère détente des taux en Zone Euro, le taux 10 ans allemand baissant de 10pb et revenant sous les 2,8%.

Bien sûr, les événements tragiques au Moyen-Orient ont favorisé ce mouvement, mais ce n’est probablement pas le principal facteur. L’incertitude géopolitique générée par la situation et les risques pour le marché du pétrole (surtout liés à l’Iran) ont probablement favorisé une recherche d’active refuge. Mais la hausse des prix du pétrole (+4 dollars par baril à 88) et de l’or (+2% depuis ce week-end) est limitée, ce qui suggère des primes de risques contenues. Et le dollar s’est plutôt légèrement déprécié et les actions sont légèrement en hausse, ce qui n’est pas cohérent avec une hausse marquée des primes de risque.

Cela reflète principalement selon nous le changement de discours des banquiers centraux depuis ce week-end, qui devient nettement plus prudent en réaction à la forte hausse des taux longs depuis un mois.

Pour la Fed, la présidente de la Fed de San Fransico Daly a ainsi dit hier que les hausses des taux longs pourraient signifier que la Fed "n'a pas besoin d'en faire autant", ajoutant qu'ils "pourraient être équivalents à une nouvelle hausse des taux". Cela fait écho à plusieurs discours des membres de la Fed, dont celui du vice-président de la Fed Jefferson lundi, qui insistent sur le fait que la hausse des taux à long terme contriburait à durcir davantage les conditions financières et reprennent l’idée de Powell que la Fed peut être plus « prudent » maintenant que les taux directeurs sont à un niveau clairement restrictif et que l’inflation ralentit.

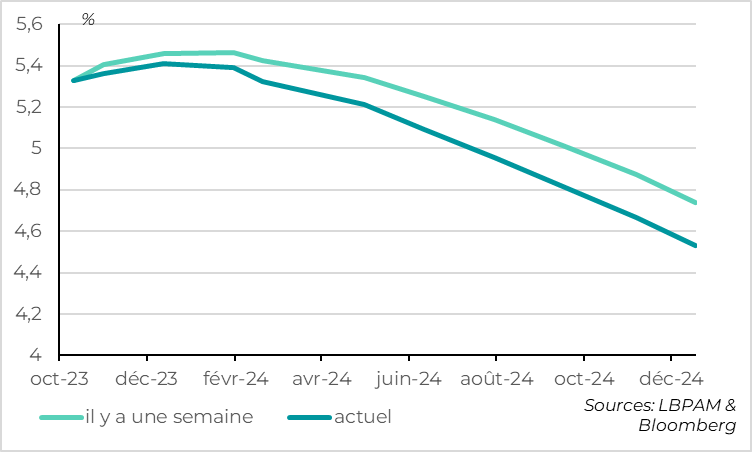

Le marché price une chance sur trois que la Fed augmente une dernière fois ses taux cet année contre plus d’une chance sur deux il y a une semaine, et plus de trois baisses de taux pour l’année prochaine contre deux la semaine dernière.

Côté BCE aussi les discours sont un peu plus prudents. Par exemple, le gouverneur de la banque de Pays-Bas Knot, habituellement plutôt dur, a dit que les taux pourraient rester inchangés "tant que nous maintenons une perspective crédible d'une inflation de 2 % en 2025". En fait, une majorité des membres de la BCE semble penser que la BCE n’a pas besoin de remonter davantage ses taux et les débats internes ont l’air de se concentrer davantage sur comment réduire plus rapidement l’excès de liquidité (et à notre avis surtout pour réduire le coût pour la BCE de rémunérer les réserves excédentaires des banques). Si certains membres sont ouverts à une hausse du taux de réserve obligatoire des banques (qui sont non rémunérés), nous pensons que cette mesure serait risquée car elle pénaliserait les banques les plus fragiles (qui ont moins de réserves et d’actifs liquide) et pourrait rendre l’utilisation des instruments non-conventionnels de la BCE moins efficaces dans le futur. De plus, une telle mesure est difficile à décider avant la conclusion de la revue du cadre opérationnel de la BCE qui ne devrait intervenir que courant 2024 d’après les dernières rumeurs.

Au total, le changement de discours des banquiers centraux depuis une semaine va dans le sens de notre scénario qui ne prévoit pas de hausse de taux supplémentaire d’ici la fin de l’année pour la BCE et la Fed, même si pour cette dernière le risque d’une dernière hausse (en novembre et encore plus en décembre) reste significatif vu la résilience de l’économie américaine. En ce qui concerne la réduction des liquidités excédentaires de la BCE, nous pensons qu’une majorité des membres préféreront avancer la fin des réinvestissements dans le PEPP plutôt que d’augmenter le taux de réserve obligatoire des banques, ce qui pourrait intervenir dès début 2024. Si notre scénario est un peu plus favorable pour les banques commerciales, il renforcerait un peu le risque pour les dettes des pays les plus risqués de la Zone Euro car le PEPP est l’outil qui permet à la BCE de la flexibilité dans la répartition géographique des obligations publiques qu’elle détient.

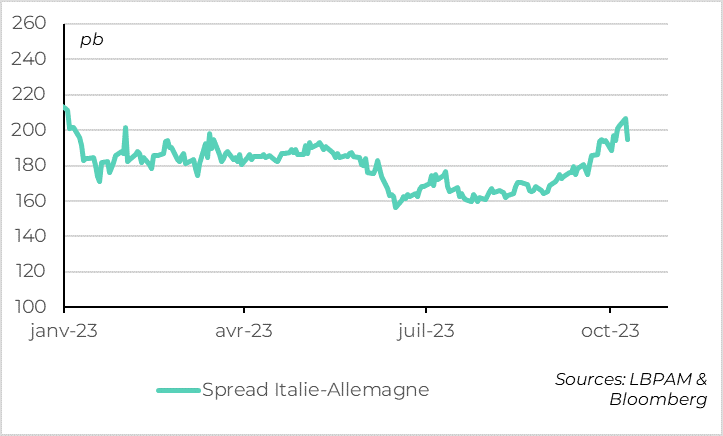

Fig.3 Marchés : le spread italien repasse légèrement sous les 200pb

Pourtant, le spreads italien (i.e. l’écart entre le taux 10 ans italien et allemand) se resserre un peu cette semaine après un net écartement depuis septembre, repassant juste sous les 200pb. Cela reflète selon nous l’impact de la baisse des taux longs, qui retire un peu de pression sur les actifs plus risqués, et le fait que l’UE ait débloqué enfin la troisième tranche des aides européennes à l’Italie qui attendait depuis mars (pour un montant de 18,5 milliards d'euros).

Nous restons toutefois prudents sur la dette italienne d’ici la fin de l’année. Certes, nous anticipons une stabilité voire un léger reflux des taux sans risques, ce qui devrait être plutôt favorable pour la dette italienne. Mais nous pensons que ce soutien sera limité, car les taux vont rester relativement élevés. Et dans le même temps, la réduction du bilan de la BCE va s’accélérer un peu, les négociations budgétaires risquent d’être difficiles et le déboursement des tranches restantes du plan de relance européen peut créer d’autres tensions (l’Italie doit encore recevoir plus de 100Mds sur les 192Mds du plan).

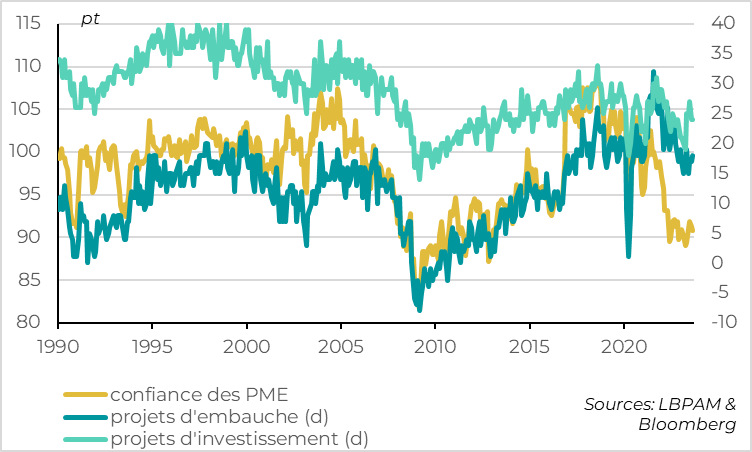

Fig.4 Etats-Unis: les PME sont pessimistes mais continuent de dépenser

Le discours plus prudent de la Fed est bienvenu car les dernières données auraient pu entraîner une poursuite de l’explosion des taux, vu qu’elles indiquent que la croissance américaine et le marché du travail continuent d’être assez dynamiques. Si cela justifie des taux élevés et des conditions monétaires restrictives, une poursuite de la tendance récente augmenterait le risque d’une récession marquée d’ici quelques mois à notre avis.

Si les PME américaines restent assez nettement pessimistes en septembre, elles continuent de prévoir des embauches et des investissements à un rythme relativement élevé. Cela suggère que les entreprises continuent de dépenser malgré la pression sur les profits. C’est rassurant, car les variations de dépenses des entreprises sont habituellement ce qui fait le cycle économique, bien plus que le niveau d’optimisme annoncé par les chefs d’entreprise (qui est très impacté par la politique). Au total, l’enquête auprès des PME est un nouveau signe que l’économie américaine résiste bien.

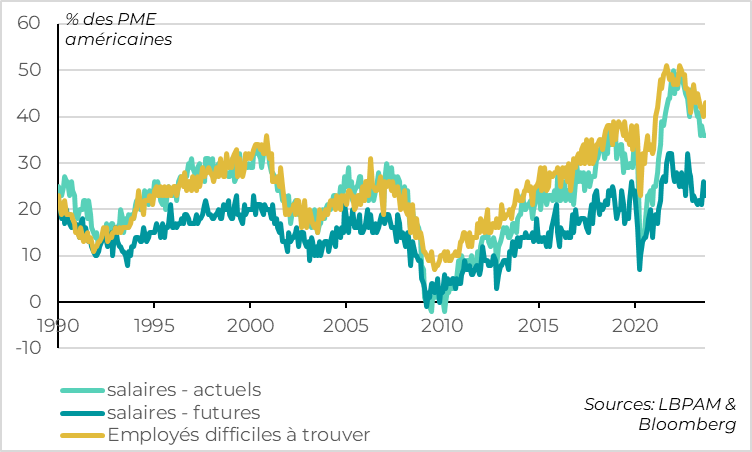

Fig.5 Etats-Unis: les PME indiquent que le marché du travail a cessé de se détendre cet été

Dans le même temps, les PME indiquent que la légère réaccélération de l’économie cet été a entraîné un ralentissement des progrès sur les pressions inflationnistes. Cela soutient notre vue que pour faire revenir l’inflation totalement à la cible des 2%, il est probable que la croissance et le marché du travail devront baisser plus que ne l’anticipe le consensus et la Fed.

Nous attachons peu d’importance aux indicateurs de prix, qui remontent légèrement depuis cet été, car cela illustre surtout les variations du prix du pétrole. Mais nous attachons une importance à ce que disent les entreprises sur le marché du travail. Or, les PME indiquent que les difficultés de recrutement augmentent de nouveau un peu en septembre, après 6 mois de baisse, et qu’elles restent au-dessus de leur niveau pré-crise. Cela est cohérent avec la hausse du nombre d’emplois vacants en août et suggère que les tensions sur le marché du travail persistent, même si elles sont moins extrêmes qu’en 2021-2022. Et ces tensions maintiennent une pression sur les salaires. En effet, les entreprises indiquent que la croissance des salaires a cessé de ralentir cet été, et que les perspectives de salaires restent un peu plus fortes qu’avant le Covid.

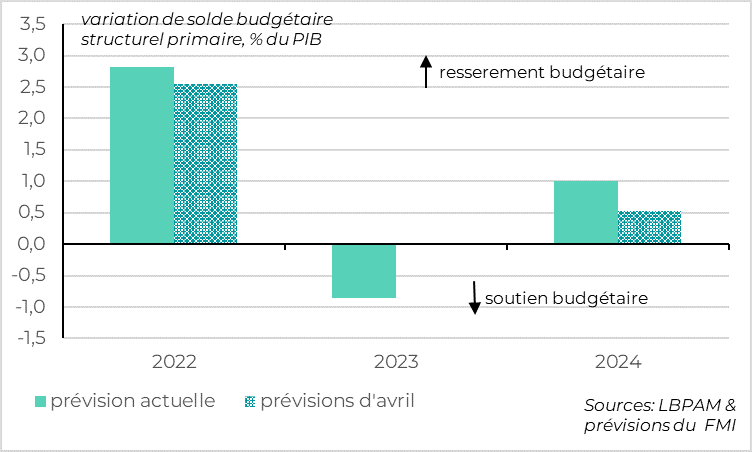

Fig.6 Pays développés : le FMI estime que le soutien budgétaire a été important cette année

Le FMI a publié la mise à jour semi-annuelle de ses prévisions, qui offre peu de surprise. Les prévisions de croissance mondiale restent inchangées à un niveau modeste (à 3,0% en 2023 et 2,9% en 2024 après 3,5% en 2022), la plus forte croissance américaine compensant la moins forte croissance de la Zone Euro et de la Chine.

Mais comme nous le pensions, le FMI a nettement revu le soutien budgétaire à la croissance pour cette année, en particulier aux Etats-Unis. Ainsi, le FMI estime que la politique budgétaire a été assouplie de 0,9pt de PIB cette année dans les pays développés, contre une estimation nulle en avril. Cela vient d’un soutien important de près de 2pt de PIB aux Etats-Unis, un événement rare à un moment où la croissance américaine était à un niveau normal. La politique budgétaire a également été accommodante en Europe en 2023 d’après le FMI, mais de façon nettement plus mesurée (0,25pt de PIB).

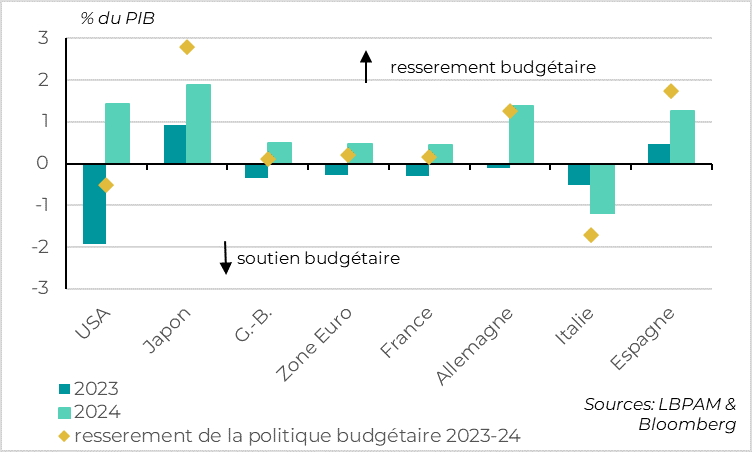

Fig.7 Pays développés : … surtout aux Etats-Unis, mais la politique budgétaire devrait être assez restrictive l’année prochaine

Dans ce contexte, il est moins étonnant que la croissance ait été plus résiliente qu’anticipée cette année aux Etats-Unis, que les taux d’intérêts doivent être plus élevés plus longtemps pour réduire la surchauffe de l’économie.

Mais le FMI prévoit un retour au resserrement budgétaire dans l’ensemble des pays développés (sauf l’Italie). C’est un des éléments qui nous fait prévoir une croissance bien plus limitée que ne l’anticipe le consensus, les banques centrales et le FMI l’année prochaine des deux côtés de l’Atlantique.