Les Etats-Unis sont de retour ?

Link

Le cygne noir qu’est la limite de dette aux Etats-Unis devrait se régler dans les prochains jours, permettant aux marchés de se refocaliser sur l’économie. Biden et McCarty ont finalement trouvé un accord pour relever le plafond de la dette américaine ce week-end. Cet accord est la meilleure solution qu’on pouvait raisonnablement espérer, puisqu’il repousse le risque de défaut américain d’au moins deux ans tout en entrainant une baisse des dépenses publiques bien plus limitée que ce que souhaitaient les Républicains. L’accord doit encore être voté au Congrès avant la date butoir du 5 juin, ce qui n’est pas totalement gagné vu les positions extrêmes de certains Démocrates et Républicains à la chambre. Pour les marchés, la mise en œuvre de cet accord pourrait pousser légèrement à la hausse les taux courts américains et à la baisse les taux réels, mais surtout, il permettra aux marchés de se concentrer sur les perspectives.

- Les dernières données en provenance des Etats-Unis suggèrent que la demande continue de bien résister, que les pressions inflationnistes restent trop élevées mais que le marché du travail commence à se détendre un peu. Dans ce contexte, nous pensons toujours que la Fed devrait faire une pause dans ses hausses de taux jusqu’à la fin de l’été, mais que le risque est qu’elle doive de nouveau remonter son taux directeur si l’économie et l’inflation ne commencent pas à ralentir plus nettement d’ici là. Les anticipations de marchés sont enfin plus raisonnables puisqu’elles intègrent désormais une hausse supplémentaire de taux de la Fed d’ici juillet et moins de baisses de taux d’ici la fin de l’année.

- Contrairement au début d’année, les indicateurs conjoncturels deviennent moins encourageants en dehors des Etats-Unis.

- Les PMI chinois baissent de nouveau assez nettement en mai, surtout dans le secteur manufacturier où le PMI est au plus bas depuis l’arrêt de la politique Zero-Covid en décembre (à 48,8pt). Si nous pensons toujours que la reprise de la consommation et des services sera suffisante pour pousser la croissance chinoise cette année au-dessus de la cible de 5% fixée par les autorités, l’absence de reprise plus nette dans les autres secteurs (immobilier, industrie, infrastructures…) pose des questions sur la durabilité de cette reprise. Les autorités doivent probablement en faire davantage pour soutenir la confiance

- En Zone Euro, l’indicateur de sentiment économique de Commission baisse assez nettement en mai et suggère une stagnation de la croissance après le rebond de ces derniers mois. Et il confirme que la dynamique économique est limitée en dehors du secteur des services. Si nous pensons que la croissance va rester positive, elle devrait rester limitée dans les prochains trimestres selon nous.

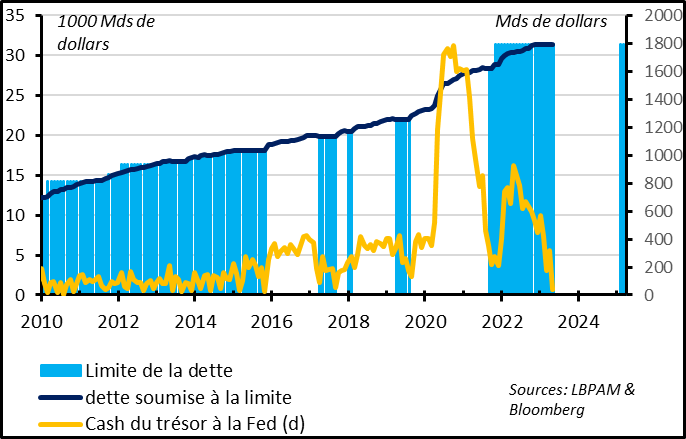

Fig. 1 Etats-Unis : La limite de dette devrait être suspendue jusqu’en 2025

Biden et McCarty ont finalement trouvé un accord pour relever le plafond de la dette américaine avant le 5 juin, et ainsi éviter le risque d’un défaut historique. Il était temps, le Trésor américain ne disposant plus que de 40 Mds de dollars sur son compte en fin de semaine dernière.

Cet accord est très positif. Premièrement, il suspend la limite de dette jusqu’en 2025, soit après les élections présidentielles de fin 2024. Cela implique que le risque de défaut ne réapparaîtra pas dans les deux prochaines années et que la nouvelle administration sera en place au moment où il pourrait réapparaître. Deuxièmement, l’accord inclut des coupes budgétaires biens moins massives que ne le souhaitaient initialement les Républicains, de telle sorte que cela ne change pas profondément les perspectives économiques. L’accord n’est pas précis mais semble impliquer des coupes budgétaires de l’ordre de 0,3 point de PIB pour 2024 et 0,5pt pour 2025. Cela devrait réduire la croissance de l’ordre de 0,1/0,2pt l’année prochaine, plus de trois fois moins que selon le plan initial des Républicains. Notons qu’une légère consolidation budgétaire devrait être bien vue par la Fed dans un contexte d’économie en surchauffe et de pressions inflationnistes persistantes.

Cela dit, l’accord doit encore être coté par le Congrès. Comme c’est un accord bipartisan cela aurait dû être une formalité. Mais compte tenu des positions extrêmes de certains députés des deux partis, il faut quand même attendre le vote à la chambre avant d’être certain que le deal s’applique (le passage au Sénat devrait suivre plus facilement). L’autre point d’attention est le déluge d’émission de bons du Trésor que devront être émis dans les semaines qui suivront la suspension de la limite de dette. En effet, le Trésor devrait émettre près de 1000 Mds de dollars de bons du trésor pour reconstituer sa réserve de trésorerie, ce qui pourrait mettre un peu de pressions sur les taux courts et renchérir le financement des banques qui sont en compétition pour attirer des dépôts.

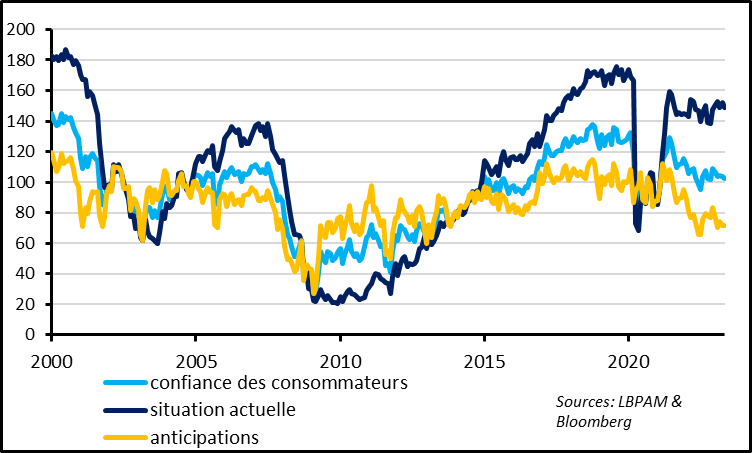

Fig. 2 Etats-Unis : La situation des ménages reste solide en mai même si les ménages sont peu confiants dans l’avenir

Si cet accord est bien voté dans les prochains jours, cela va permettre de se refocaliser sur les perspectives économiques. Les données publiées vendredi dernier ont confirmé que la demande continuait de progresser en avril, avec la hausse 0,8% de la consommation et le rebond inattendu des commandes de biens durables cœurs (+1,4%). Cela est cohérent avec une croissance stable proche de 2% de l’économie au T2. Mais ces données ont également indiqué que les pressions inflationnistes restaient bien trop élevées. En effet, le déflateur des prix à la consommation sous-jacent, l’indicateur de prix préféré de la Fed, a augmenté de 4,6 à 4,7% en avril, confirmant que l’inflation hors énergie avait cessé de ralentir depuis la fin de l’année dernière. Cela a conduit les marchés à mettre en doute le fait que la Fed en avait fini avec les hausses de taux et qu’elle pourrait baisser son taux directeur dès la seconde partie de l’année.

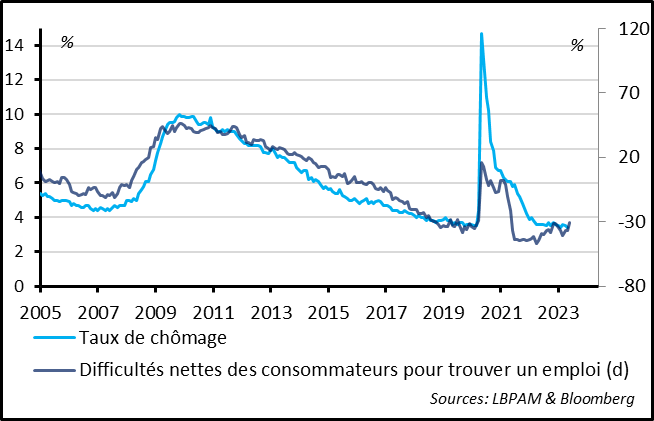

Fig. 3 Etats-Unis : Surtout, les ménages indiquent que le marché du travail commence à se calmer un petit peu

La confiance des consommateurs pour mai baisse moins qu’attendu et reste en ligne avec sa moyenne historique. Et si les ménages sont assez peu confiants quant aux perspectives, ils indiquent toujours que leur situation actuelle est solide. Cela suggère que la consommation devrait rester positive à court terme. Cela dit, les ménages indiquent en mai que la situation de l’emploi se dégrade et que, si elle reste très favorable, elle est la moins favorable depuis le choc du Covid. Cela pourrait être le premier signe que la croissance de l’emploi va commencer à ralentir plus nettement et que le taux de chômage va légèrement remonter dans les prochains mois. Ce serait une mauvaise nouvelle pour la croissance dans la seconde partie de l’année, mais une bonne nouvelle pour la Fed. En effet, la Fed souhaite que le marché de l’emploi se détende pour permettre un ralentissement des salaires et une baisse des pressions inflationnistes.

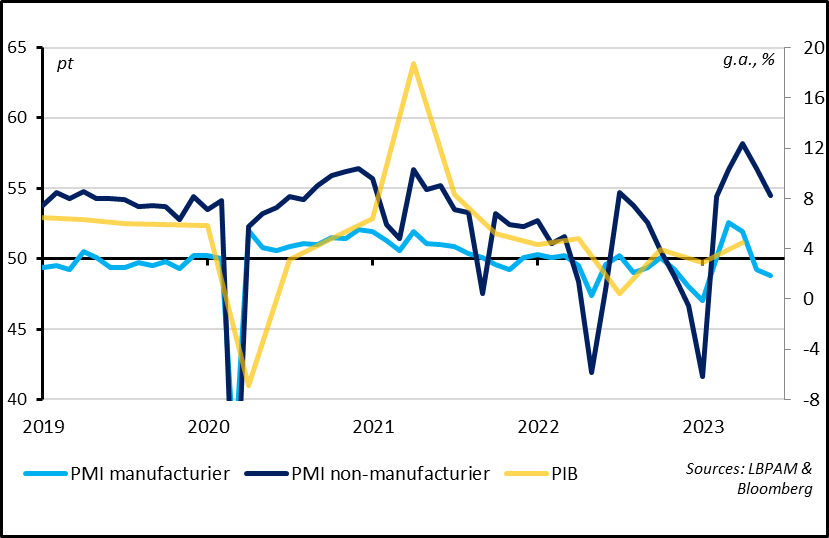

Fig. 4 Chine : Les PMI baissent de nouveau nettement en mai, soulevant des questions sur la durabilité de la reprise

Les PMI officiels chinois baissent nettement en mai pour le second moi consécutif après leur fort rebond au début de l’année, renforçant les incertitudes sur la durabilité de la reprise post-Covid. Le PMI manufacturier baisse encore plus en territoire de contraction, à 48,8pt, à son plus bas niveau depuis le début de la réouverture en décembre. Si la faiblesse de l’activité industrielle reflète en partie la faiblesse du cycle industriel mondial, elle montre aussi que la reprise domestique n’est pas suffisante pour soutenir ce secteur. LE PMI non-manufacturier baisse également nettement en mai, de 2 points à 54,5pt, tout en restant à un niveau relativement élevé. D’un côté, cela montre que le secteur des services continue de se reprendre grâce au rebond de la consommation. Mais cela suggère également que ce rebond s’effrite rapidement. Sans autres relais à la croissance chinoise, la consommation devrait permettre une forte croissance dans la première partie de 2023 mais ne sera probablement pas suffisante pour soutenir une croissance élevée au-delà.

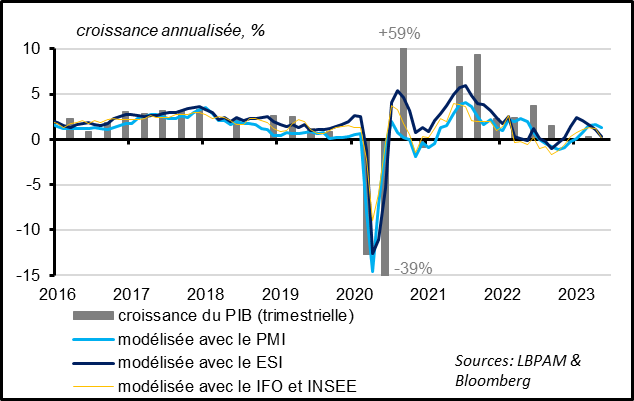

Fig. 5 Zone Euro : les indicateurs de confiance baissent en mai, suggérant une croissance positive mais limitée mi-2023

L'indicateur du sentiment économique de la Commission européenne (ESI) a chuté pour le quatrième mois consécutif en mai, de 99 à 96,5 points, soit son niveau le plus bas depuis novembre. L'ESI suggère une croissance quasi nulle en mai. C’est moins encourageant que l’indice PMI composite qui reste à un niveau compatible avec une croissance proche du potentiel, même si la première baisse du PMI depuis septembre en mai suggère également que la conjoncture se dégrade. Surtout, l’ESI confirme que si l’activité reste solide dans les services, un secteur qui a un poids très important dans le PMI, l’activité ralentit nettement dans l’industrie, le commerce de détail et même un peu dans la construction.

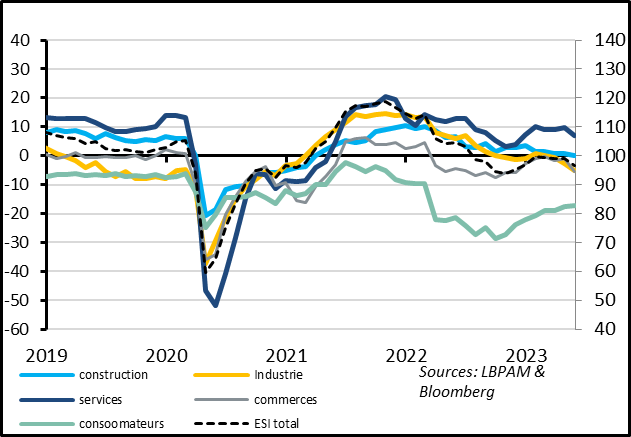

Fig. 6 Zone Euro : la confiance reste élevée dans les services mais diminue dans l’ensemble des autres secteurs de l’économie

En terme géographique, la baisse de l’indicateur est concentrée sur les pays cœurs alors que les pays du sud continuent de surperformer, comme l’ont montré les chiffres de PIB du T1. En termes de secteur, la confiance des entreprises baisse dans tous les secteurs même si elle reste positive dans les services et la construction. Elle devient légèrement négative dans l’industrie et le commerce. La seule composante de l’ESI qui ne baisse pas en mai est la confiance des consommateurs, qui se stabilise à un niveau limité après plusieurs mois de net rebond.

Cela suggère que l’impact du contre-choc énergique est déjà bien intégré par les ménages, après que le choc énergétique de l’année dernière ait massivement pesé sur la consommation cet hiver. La consommation devrait bien rebondir un peu mi-2023 mais le dynamisme de la consommation au-delà dépendra plus du marché de l’emploi. Sur ce point, la poursuite de la hausse de l’emploi et l’accélération des salaires début 2023 (de 3% à 4,3% au T1) sont de bon augure. Cela dit, le resserrement monétaire et la lenteur de la baisse des pressions inflationnistes devraient limiter le dynamisme de la consommation, d’où notre prévision du croissance positive mais faible de la Zone Euro dans les prochains trimestres.