Les marchés valident peu à peu la prudence des banquiers centraux

Lien

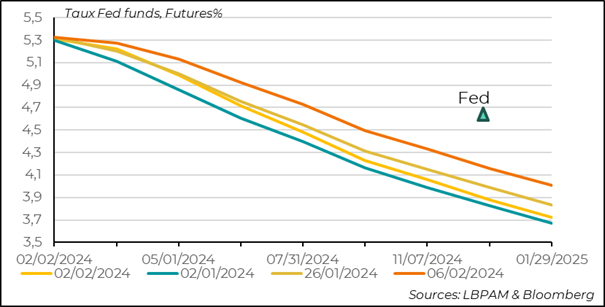

- Le marché continue de réduire ses anticipations de baisses de taux directeurs aux Etats-Unis comme en Europe. Mais, notamment pour les Etats-Unis, elles restent au-dessus de notre projection et de celles de la Fed.

- Ces révisions accompagnent des chiffres économiques américains meilleurs que prévu, montrant qu’il n’y a pas d’atterrissage de l’économie et donc alimentent la possibilité de la persistance des pressions inflationnistes.

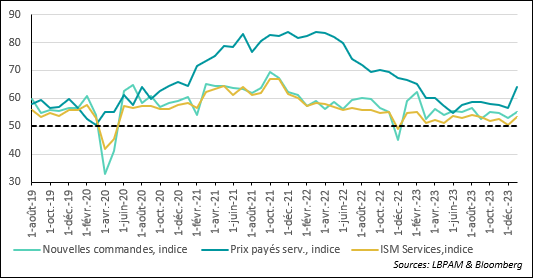

- Outre-Atlantique, l’enquête ISM dans les services pour janvier a montré une accélération de l’activité, l’indice récupérant le terrain perdu pendant le 4T24. Les nouvelles commandes accélèrent, alors que les pressions sur les prix repartent fortement à la hausse, justifiant la prudence de la Fed sur les baisses de taux.

- En fait, l’indice PMI composite (services et industrie) global de S&P compilé par JP Morgan a continué à monter en janvier, porté par les Etats-Unis, mais aussi par certains pays émergents. La Zone Euro est à la traîne, bien que l’activité se détériore moins. Au total, la croissance mondiale semble bien se stabiliser.

- Aux Etats-Unis, l’enquête de la Fed sur la situation du crédit bancaire, révèle que les banques continuent d’avoir une politique très prudente. Elle se manifeste notamment sur l’immobilier commercial, faisant écho aux difficultés de la NY Community Bancorp. Le crédit bancaire risque de rester contraint, contribuant à calmer l’activité, comme le veut la Fed.

- En Chine, les autorités continuent d’essayer de soutenir la bourse. L’indice MSCI Chine a atteint son plus bas depuis 10 ans, contrastant avec la plupart des indices mondiaux. Le président Xi semble s’inquiéter de la perte de confiance des investisseurs en Chine. Pour l’instant, les interventions des acteurs publics portent ses fruits, les cours remontent. Néanmoins, ce sera en semaines qu’on verra si la confiance revient plutôt qu’en quelques jours.

- Au vu de la résilience de l’économie américaine, et ce malgré notre vue de politiques monétaires qui risquent de s’assouplir plus lentement que prévu par le marché, nous cherchons une grande diversification dans nos allocations, avec peu de paris marqués entre grandes classes d’actifs, mais avec des paris plus forts à l’intérieur de celles-ci, comme de manière sélective au HY dans le crédit et dans les valeurs de qualité, avec des valorisations raisonnables dans les actions.

La dynamique de réduction des anticipations des baisses de taux par les grandes banques centrales pour 2024 a continué. En effet, que ce soit pour la BCE ou pour la Fed, près de deux baisses des taux prévues jusqu’à peu ont été éliminées à partir des points bas qu’avaient été atteints. En outre, l’idée de baisses de taux très rapides dès le premier trimestre 2024 a disparu.

Ceci vient en partie du discours plus prudent des banquiers centraux. En effet, la plupart insistent sur la nécessité d’être vigilants dans la trajectoire d’assouplissement de la politique monétaire alors que l’inflation reste encore bien au-delà des cibles.

En zone Euro, vu la faiblesse de la croissance, nous pensons que le processus de désinflation devrait bien continuer, même s'il reste une inconnue sur les pressions salariales, dans un contexte où le taux de chômage reste historiquement faible. Mme Lagarde avait indiqué il a deux semaines que selon les statiques de suivi de salaires de la BCE dans la Zone, une modération de leur progression semblait bien se mettre en place. Rappelons que les salaires négociés croissaient encore à 4,7% au 3T23.

Aux Etats-Unis, après les commentaires de prudence de Jay Powell, le président de la Fed, lors de la conférence de presse à la sortie de la réunion de politique monétaire de janvier et répétés dans son interview sur la chaîne abc ce week-end, d’autres membres du comité de politique monétaire sont venus souligner la nécessaire patience avant de baisser les taux. Ainsi, la présidente de la Fed de Cleveland, L. Mester a indiqué hier que d’après elle des baisses de taux pourraient s’avérer appropriées, mais seulement plus tard dans l’année.

Ces remarques des banquiers centraux américains sont faites aussi dans un contexte où les statistiques économiques se montrent bien plus solides qu’anticipées. Au lieu de voir un atterrissage de l’économie, on voit plutôt plus de robustesse de la croissance, avec potentiellement l’augmentation des pressions inflationnistes qui persistent dans certains secteurs de l’économie.

Fig.1 Fed : Le marché a continué à revoir sa copie concernant les baisses de taux en 2024.

Nous continuons de penser que les baisses de taux seront moins nombreuses pour la Fed et surtout qu’elles débuteront au plutôt au printemps.

De fait, les dernières statistiques économiques ont très fortement surpris à la hausse, ce qui va dans le sens de la patience de la part de la Fed. En ce début de semaine, c’est l’activité dans les services qui s’est avérée bien plus solide qu’anticipé. En effet, l’enquête ISM sur les services a progressé bien plus que prévu en janvier. En s’établissant à 53,4, l’indice a effacé la modération qu’on avait constatée pendant le 4T23. Cette meilleure tenue provient de la plupart des composantes, notamment des nouvelles commandes, mais aussi de l’emploi, ce qui n’est pas surprenant vu les chiffres du rapport emploi du mois de janvier.

En revanche, cette robustesse de l’activité semble se traduire par des nouvelles pressions inflationnistes. En effet, le sous-indice sur les prix remonte assez vivement. Il faudra attendre les mois à venir pour voir si ces pressions persistent, ce qui pourrait venir compliquer le travail de la Fed.

Fig.2 Etats-Unis : L’activité dans les services se redresse, mais se traduit aussi par des pressions plus élevées sur les prix

En fait, cette meilleure tenue des services a été visible dans des nombreuses économies dans le monde. Même en Zone Euro, on a constaté une amélioration. Néanmoins, même s’il y a un léger mieux en France et en Allemagne, les deux pays continuent de voir l’activité se contracter. Ceci contraste avec les pays de la périphérie, comme l’Espagne et l’Italie où l’activité restent en zone d’expansion.

Fig.3 PMIs: Les services rebondissent au niveau global selon l’indicateur composite de JP Morgan

Au total, des enquêtes des PMIs de janvier; il ressort un message positif pour l’économie mondiale, en ces sens que l’activité (services et industrie) semble bien se stabiliser, même si les différences entre pays restent importantes, avec notamment la Zone Euro toujours à la traîne.

Fig.4 PMIs : L’indice PMI global composite (services et industrie) remonte, continuant à indiquer une stabilisation de l’activité économique.

Malgré cette dynamique positive de la croissance, notamment aux Etats-Unis, on ne peut pas continuer à ne pas prêter attention aux segments de l’économie qui restent fragiles et qui continuent à subir les effets de la rigueur monétaire.

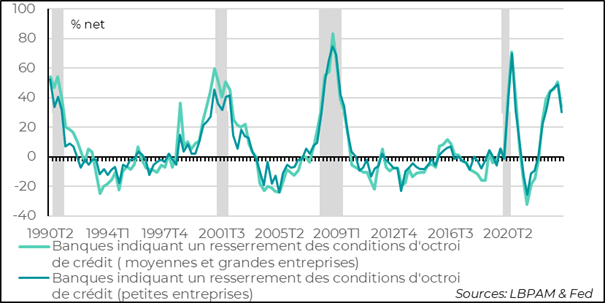

En ce sens, la dernière enquête de la Fed pour le 4T24 sur les conditions d’octroi de crédit aux entreprises, notamment, révèle la persistance de la prudence des banques. En effet, les conditions de crédit continuent à être resserrées par les banques, même si dans une moindre mesure par rapport au trimestre précédent. Ces conditions, restent néanmoins parmi les plus sévères qu’on ait connues au cours des trois dernières décennies. Ceci reste un frein pour les entreprises, même si de par la conjoncture qui s’améliore, les aides de l’Etat passées, et l’accès au financement par les marchés financiers la situation des entreprises en général semble moins contrainte que ce qui est reflété par cet indicateur.

Fig.5 Etats-Unis : Au 4T23, les banques continuent d’indiquer qu’elles resserrent les conditions d’octroi de crédits aux entreprises, mais moins que le trimestre précédent.

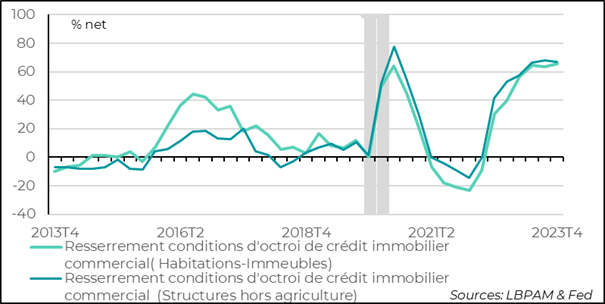

En même temps, de manière plus spécifique, l’enquête souligne ce qu’on savait déjà, mais qui reste une des grandes préoccupations des autorités, la fragilité du secteur de l’immobilier commercial. Cette préoccupation a été amplifiée par les pertes de la NY Community Bancorp qui a dévoilé de fortes pertes dues aux provisions passées sur ce segment où elle est très exposée.

Ainsi, les banques continuent à restreindre le crédit à ce secteur dont une partie est sinistrée. Il semble évident que ce secteur est un des segments à surveiller afin de prendre en compte les potentiels risques financiers associés au resserrement monétaire et aux changements structurels qui semblent toucher le secteur de l’immobilier commercial avec des très fortes baisses de prix sur la valeur des biens.

Fig.6 Etats-Unis : Le segment du crédit immobilier commercial reste là où la prudence

des banques est la plus marquée.