Lettre stratégie & investissement | Une prudence teintée d'optimisme

Link

Plusieurs bonnes nouvelles au tournant de l’année améliorent légèrement les perspectives pour 2023 : l’inflation a commencé à ralentir, les prix de l’énergie sont revenus sous leur niveau d’avant l’invasion de l’Ukraine et la Chine ré-ouvre rapidement son économie.

Pour autant, les perspectives restent compliquées. L’activité a ralenti nettement en Europe et en Chine. Surtout, les pressions inflationnistes domestiques et sur les salaires restent très élevées aux États-Unis comme en Europe. Il est difficile d’imaginer qu’elles disparaitront sans conditions monétaires dures et sans ralentissement plus net de la croissance.

Notre scenario central anticipe une stagnation de l’activité en 2023, avec des récessions toujours probables en Europe puis aux États-Unis mais qui devraient être temporaires et limitées. L’inflation pourrait baisser fortement dans les prochains trimestres mais devrait rester nettement au-dessus de la cible de 2%. La Fed comme la BCE vont encore remonter leurs taux et surtout les maintenir élevés.

Cela dit, les incertitudes restent élevées durant cette sortie du Covid atypique, donc nous pensons qu’il convient de rester flexibles et de s’exposer de façon sélective aux différentes classes d’actifs. En effet, bien que les marchés intègrent déjà des mauvaises nouvelles, ils semblent encore un peu optimistes. Début 2023, nous restons prudents, préférant, sur les segments risqués, les actions des entreprises capables de défendre leurs marges et surtout le crédit de bonne qualité.

Les vues de la Gestion à trois mois : Des perspectives moins dégradées mais encore compliquées

Nos convictions sur l’environnement économique global à un horizon de trois mois.

Plusieurs bonnes surprises au tournant de l’année nous ont poussés à revoir à la hausse les perspectives d’activité. Nous n’anticipons plus que des récessions courtes et limitées des deux côtés de l’Atlantique. Mais cela implique que les tensions inflationnistes risquent de ralentir encore plus lentement qu’anticipé. Dans ce contexte, les banques centrales devraient maintenir des politiques monétaires restrictives, ce qui pèsera sur la dynamique de reprise.

2022 a été marquée par trois chocs négatifs et non anticipés, qui vont encore peser sur l’économie et les marchés en 2023. Ces chocs se sont cependant réduits au tournant de la nouvelle année, laissant espérer des perspectives moins dégradées qu’on ne pouvait l’anticiper précédemment.

- En Europe, le choc énergétique se réduit avec la baisse des prix du gaz, du pétrole et de l’électricité qui sont revenus à leur niveau d’avant le début de la guerre en Ukraine. Les prix de marché de l’énergie en Europe ont baissé de moitié par rapport à ses points hauts de l’été, après avoir été multipliés par six depuis début 2021. Cela vient du niveau élevé des stocks de gaz, de la baisse de la demande d’énergie qui ne s’explique qu’en partie par des températures clémentes et par la hausse de l’offre d’électricité nucléaire et de gaz liquéfié importé. C’est positif pour le pouvoir d’achat des ménages, les profits des entreprises consommatrices et les finances publiques. Le baisse de la facture énergétique et des risques de rationnement de l’énergie par rapport à cet été limite l’ampleur du ralentissement économique anticipé pour l’Europe et soutient la confiance.

- La baisse des prix mondiaux de l’énergie et du prix des biens aux États-Unis permet à l’inflation de commencer à ralentir significativement fin 2022. Ainsi, l’inflation américaine est passée de plus de 9% à moins de 7% durant la seconde partie de l’année dernière, et l’inflation de la Zone Euro est repassée sous les 10% en décembre pour la première fois depuis l’été (à 9,2%). Cela soutient l’idée que le pic d’inflation est derrière nous, d’autant que les effets de base favorables sur le prix des biens laissent espérer une poursuite de la baisse de l’inflation durant la première partie de l’année. Même si l’inflation reste très élevée, cela réduit le risque que les banques centrales doivent continuer à remonter encore massivement leurs taux directeurs et casser l’économie. Ainsi, la Fed comme la BCE ont ralenti le rythme des hausses de taux en décembre, avec des hausses de 0,5% après plusieurs hausses de 0,75%).

- En Chine, la sortie de la politique Zéro-Covid et la réouverture de l’économie sont beaucoup plus rapides qu’anticipé. Les autorités acceptent une vague de Covid massive, qui pèse encore plus fortement sur l’activité fin 2022-début 2023 que la politique Zéro-Covid car les gens s’auto-confinent. Mais, bien que la nouvelle stratégie ait un coût humain, en l’absence de nouveau variant plus dangereux, l’immunité collective devrait être atteinte rapidement, ce qui permettra une reprise plus rapide de l’économie. Ce d’autant plus que les autorités ont remis la croissance au centre des priorités, en assouplissant les contraintes sur l’immobilier et les entreprises technologiques et en subventionnant la reprise de la demande domestique. Aussi, la rencontre entre les présidents Xi et Biden a démontré que malgré des tensions très fortes entre les deux puissances, il n'y avait pas d’appétit pour une confrontation brutale. Cela laisse espérer une reprise assez nette de l’économie chinoise au cours de 2023 et éloigne le risque d’un choc en provenance de la Chine.

Toutefois, les perspectives économiques restent compliquées pour les prochains mois dans un contexte où les banques centrales restent focalisées sur les risques de persistance de l’inflation.

Si l’économie résiste des deux côtés de l’atlantique, la croissance mondiale ralentit nettement. Ainsi, l’indicateur des directeurs d’achat (PMI global) finit l’année 2022 nettement en zone de contraction et à un plus bas depuis la fin du confinement général mi-2020 (à 48,2pt en décembre). L’Europe aura du mal à éviter une stagnation cet hiver avec des prix de l’énergie encore trois fois supérieurs à leur niveau normal d’avant 2021. Et, si la baisse du choc énergétique devrait permettre une reprise dans les prochains trimestres, cette reprise sera limitée par le resserrement monétaire et le besoin de limiter les déficits publics. En effet, les soutiens budgétaires actuel sont désormais coûteux, avec des dettes publiques en Europe qui restent 15pt de PIB au-dessus de leur niveau pré-Covid et des taux d’intérêts clairement positifs. Aux États-Unis, le marché de l’emploi reste extrêmement tendu avec encore 1,8 emploi vacant par chômeur et doit ralentir pour que les pressions inflationnistes s’estompent durablement. Historiquement cela s’est toujours accompagné d’une récession, même légère.

Côté inflation, nous anticipons que l’inflation va baisser de moitié des deux côtés de l’Atlantique d’ici la fin de l’été mais qu’elle va rester bien au-dessus de la cible de 2% au moins jusqu’en 2024. Le ralentissement de l’inflation sera guidé par la baisse de l’inflation énergétique et des prix des biens, qui bénéficient du ralentissement de la demande et de la normalisation des conditions dans les chaines de production. Cela soutiendra le pouvoir d’achat des ménages et limitera les risques de sur-réaction des banques centrales. Mais l’inflation sous-jacente sera probablement encore deux fois trop élevée, un niveau qui n’avait plus été atteint depuis le début des années 1990. Et elle ne devrait ralentir que lentement par la suite. En effet, l’inflation dans les services, liée plus fondamentalement aux salaires, prendra probablement du temps à baisser dans un contexte de détente lente des tensions sur le marché de l’emploi.

Enfin, les banques centrales devraient continuer de remonter leurs taux dans les prochains mois et les maintenir à un niveau élevé jusqu’en 2024 en raison des tensions persistantes sur les marchés de l’emploi. Nous anticipons que la Fed va encore remonter ses taux d’intérêt début 2023 vers les 5%, des niveaux jamais atteints depuis la crise financière, et qu’elle va les maintenir élevés durant le reste de l’année même si l’économie ralentit nettement. Côté BCE, nous anticipons une remontée des taux de plus d’1pt à plus de 3% durant la première partie de l’année, ainsi qu’une moindre liquidité via la réduction de ses prêts aux banques et de son portefeuille d’obligations. Ces politiques monétaires durablement restrictives sont nécessaires, pour être confiant que l’inflation est de nouveau sous contrôle. Mais, elles auront un impact retardé sur la croissance en 2023. Par exemple, les banques indiquent qu’elles durcissent fortement leurs conditions de crédit aux entreprises et aux ménages fin 2022, ce qui va peser sur la consommation et l’investissement l’année prochaine.

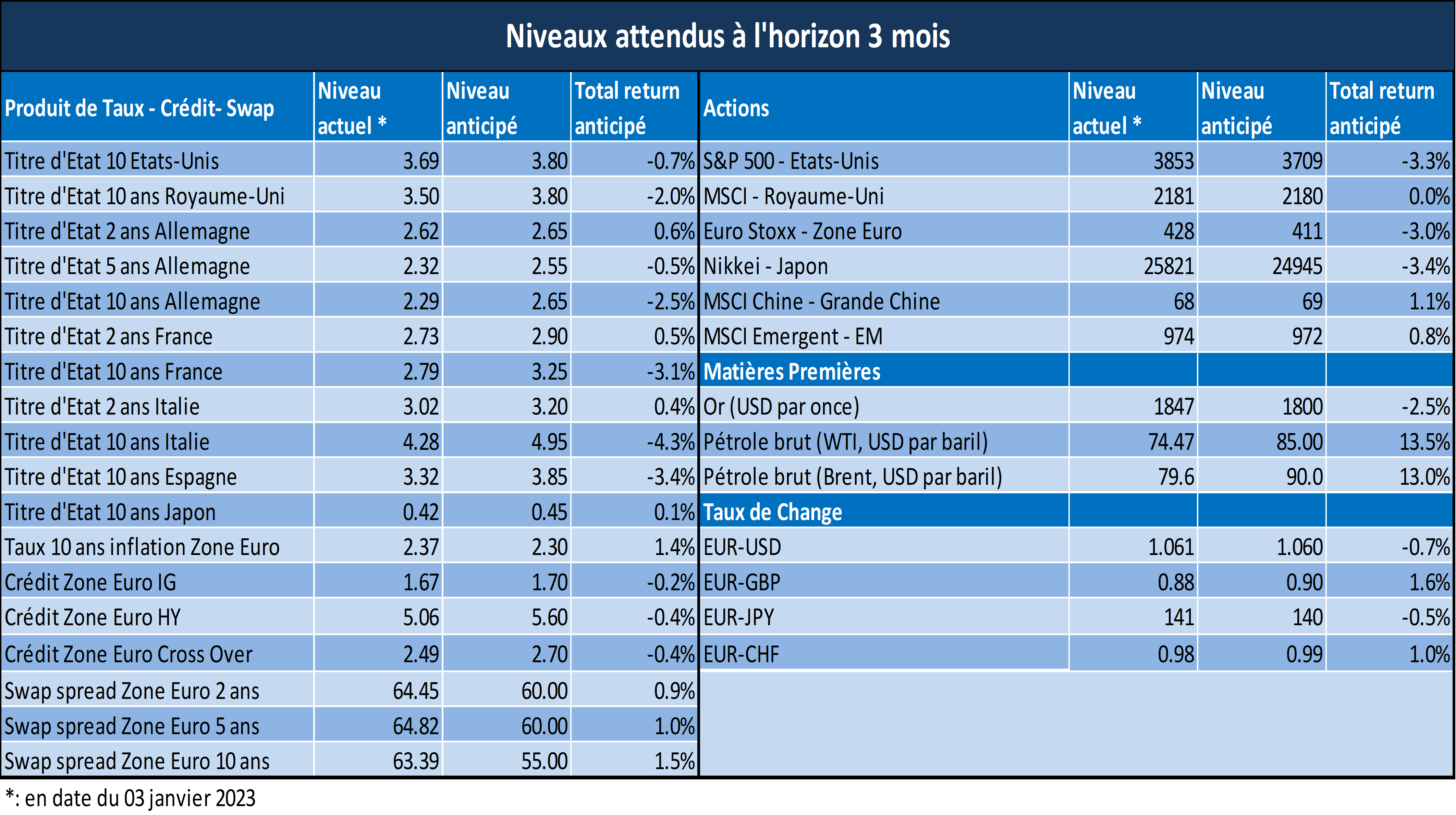

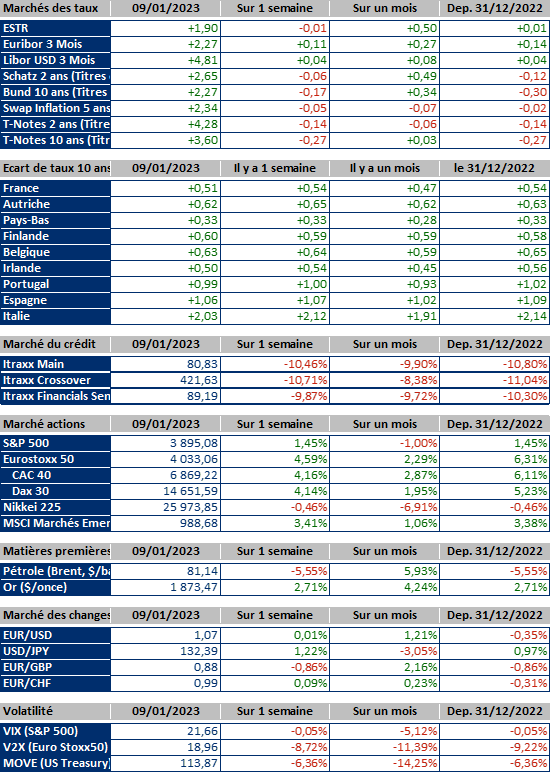

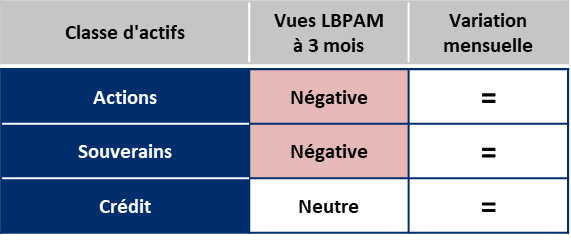

Nos convictions financières à un horizon de trois mois.

- Les marchés d’actifs risqués comme défensifs se sont déjà nettement ajustés depuis un an avec la baisse de plus de 15% des actions comme des obligations en 2022. Ils intègrent déjà une bonne dose de « mauvaises nouvelles », avec des taux d’intérêt à des plus hauts depuis plus de 10 ans et des valorisations des actions revenues sous leur niveau d’avant le Covid. Cela limite le risque de nouvelle correction abrupte des marchés en 2023. Cela dit, les marchés nous semblent encore un peu complaisants devant le ralentissement économique à venir, à la poursuite des resserrements des politiques monétaires et au coût nécessaire pour que l’inflation soit de nouveau sous-contrôle. Dès lors, les valorisations des actifs nous apparaissent trop peu attractives dans un contexte macroéconomique difficile. Par conséquent, nous continuons de privilégier la prudence dans notre allocation d’actifs, tout en revenant graduellement sur les actifs les moins risqués.

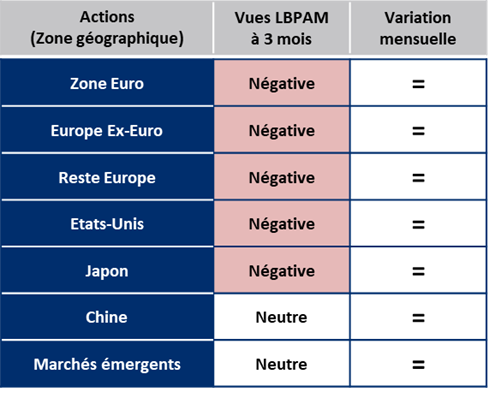

- Notre positionnement reste légèrement négatif sur les actions. Nous pensons que, malgré la récente baisse des risques économiques et géopolitiques, les cycles économique et monétaire restent baissiers. Le rallye observé sur les derniers mois rend les actions de nouveau un peu chères, surtout comparé à des taux d’intérêt sans risque plus élevés. Dans ce contexte, nous gardons un biais défensif en recherchant des valorisations raisonnables et surtout des entreprises capables de maintenir leurs marges. En termes géographiques, nous sommes assez neutres entre l’Europe, où les coûts des entreprises vont peser sur les marges, et les États-Unis dont les actions sont encore assez chères. En revanche, nous conservons une exposition sur les actifs chinois, car ces derniers restent encore excessivement dévalorisés dans un contexte de réouverture et d’assouplissement.

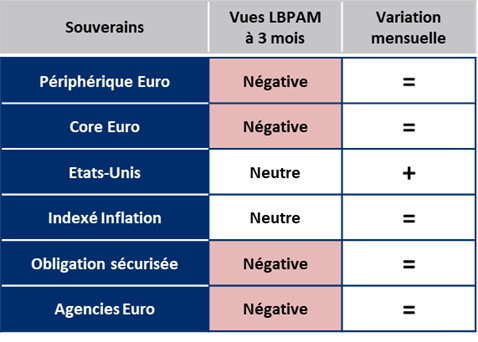

- Après leur forte baisse l’année dernière, les taux d’intérêt restent très volatiles, ce qui nous pousse à être légèrement sous-pondérés sur les obligations d’État en privilégiant les pays les plus solides (et les maturités courtes en Europe). Les marchés anticipent des hausses de taux des banques centrales raisonnables pour les prochains mois. Toutefois, le marché va devoir absorber beaucoup de dette publique supplémentaire cette année en Europe, en raison des déficits élevés et de la baisse du bilan de la BCE. Nous pensons que la volatilité devrait rester élevée et restons particulièrement prudents sur les dettes périphériques de la Zone Euro qui sont plus exposées à la hausse des taux et la baisse de la liquidité.

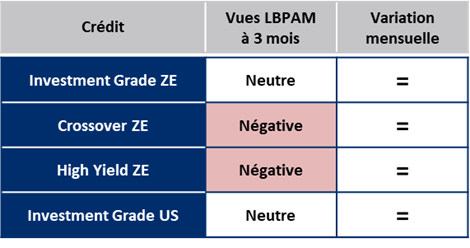

- Nous sommes globalement neutres sur les obligations d’entreprises (Crédit) en Europe tout en conservant une approche conservatrice et très sélective dans notre gestion. Les obligations d’entreprises solides ont un rendement attractif mais les crédits le plus risqués pourraient souffrir de la hausse du risque de défaut.

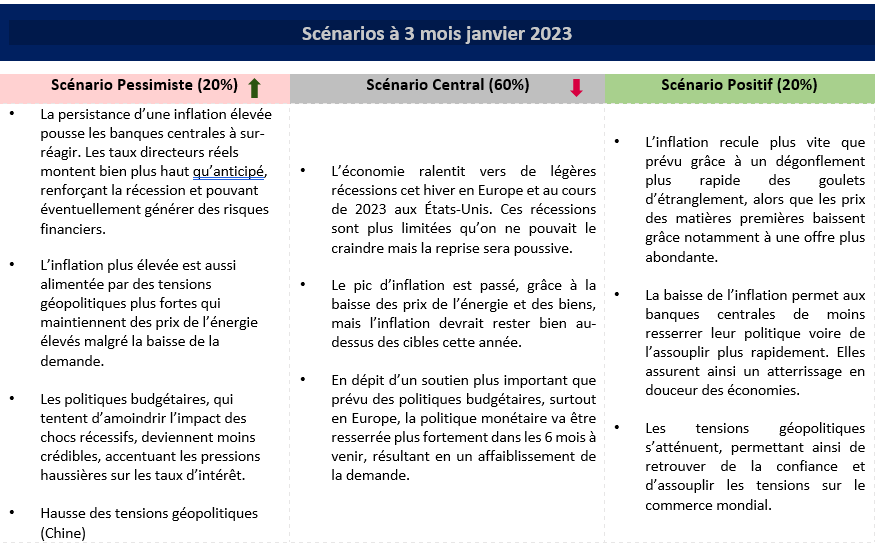

- Notre scénario central reste celui de légère récession avant des reprises progressives, mais le timing est incertain. La probabilité du scénario positif comme négatif n’est pas négligeable selon nous (20% chacun) dans un contexte où le marché anticipe un scénario plus bénin et les banques centrales un scénario plus compliqué.

Nos scénarios de janvier à un horizon de trois mois.

- Implications marché du scénario pessimiste

o Taux longs : +3,50% pour le Bund et +5,0% pour le T Bond

o Actions : -20% en Europe, -15% aux États-Unis et -25% dans les Emergents

o L’USD à 0,98 et le cours du pétrole brut à 90 $

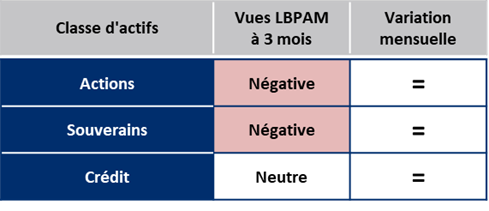

Synthèse des vues à trois mois de la Gestion par classe d’actifs

Les principaux changements de notre scenario macro-économique sont une révision à la hausse de la croissance économique en 2022 et 2023 aux Etats-Unis et en Europe (même si nous restons légèrement sous le consensus) et une remontée du taux terminal attendu pour la BCE. Ces deux changements se neutralisant en partie, nous conservons la même hiérarchie en termes d’allocation d’actifs, même si la tonalité est moins négative, que ce soit sur les taux américains, sur lesquels le downside est désormais limité, ou sur les actions pour lesquelles le principal risque réside, selon nous, dans la baisse des attentes de bénéfices à l’aube de la saison de publications.

Sur les actions, nous tempérons notre vue très prudente sur les actions américaines après une baisse de près de 6% sur le mois de décembre. Nous restons négatifs mais de façon plus marginale. En effet le marché de taux risque de ne plus être un frein, et les bénéfices des entreprises ont déjà été (timidement) révisés. En Europe ces deux éléments sont plus pénalisants, mais la forte baisse du prix du gaz est un fort facteur de soutien aux entreprises. Au total, nos attentes sont donc légèrement négatives sur les deux zones. Nous trouvons encore de la valeur en Chine après une belle performance comme nous l’anticipions en relatif. Le thème de la réouverture ainsi qu’un gouvernement plus pro-croissance à court terme devraient continuer à aider à court terme. Nous sommes moins optimistes à horizon moyen et long terme, car nous ne voyons pas comment les métriques de valorisation pourraient aller au-delà de leurs moyennes historiques du fait d’une volonté de régulation et de redistribution des fruits de la croissance toujours présente. Enfin nous évitons le Japon à court terme, essentiellement du fait des risques de changement de politique monétaire.

Nous continuons de maintenir une vue défensive sur le marché obligataire de la zone euro avec un objectif plus élevé sur les niveaux de taux en raison d'un refinancement net très élevé, surtout au premier trimestre 2023. Nous avons en revanche une vue plus neutre sur les taux longs américains mais anticipons toujours un potentiel de remontée des rendements courts lié à notre vue d'un taux terminal de la Fed au-dessus de 5% et maintenu pendant le reste de l'année 2023. En Zone Euro, la tension sur les taux et le début du « quantitative tightening » en mars maintiendront une pression à la hausse sur les primes de risque des états semi-cœurs et périphériques, et à la baisse sur les swaps spreads. Enfin, nous restons prudents sur le marché inflation compte tenu des politiques monétaires agressives des Banques Centrales, mais estimons que les primes sur les maturités courtes sont faibles par rapport à notre scénario d'inflation plus persistante.

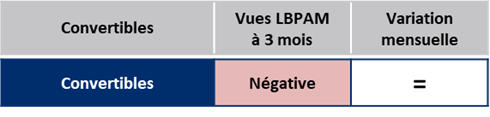

Nous restons constructifs, sur cette classe qui a bien tenu, malgré un mois de décembre difficile pour toutes les classes d’actifs (poursuite de la hausse des taux et correction des bourses). Avec nos perspectives prudentes (ralentissement économique et pincement des marges) les obligations convertibles avec des valorisations implicites toujours attractives restent donc un bon véhicule pour traverser ces marchés en plein « repricing ». De plus, le marché primaire redevient attractif pour les émetteurs ce qui va offrir des opportunités dans les mois à venir.

Dans un contexte où la macro-économie semble plus résiliente qu'anticipée, nous remontons notre positionnement à plus de neutralité sur la partie IG du segment crédit. Mais la pression reste présente sur les ratios financiers des sociétés, et la remontée des couts de financement attendue encore début 2023 devrait être pénalisante également. Ainsi les sociétés les plus fragiles seront plus sensibles au ralentissement économique, nous poussant à la prudence sur le HY.

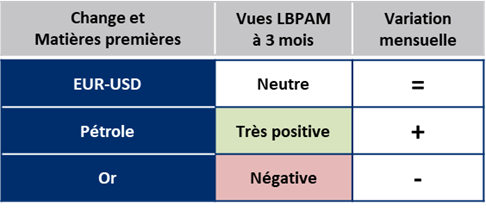

La BCE s'est montrée particulièrement ferme lors de la réunion de décembre amenant une révision haussière sensible des taux courts zone euro alors que le mouvement est resté plus mesuré aux Etats-Unis, malgré une FED qui reste elle aussi déterminée à aller jusqu'au bout de la lutte contre l'inflation. Nous revoyons donc un peu à la hausse notre cible d'EURUSD à 1.06, tout en gardant une vue neutre. Le risque de pression sur les spreads en zone euro reste d'actualité, notamment sur le BTP, et devrait constituer un frein au rebond de l'euro.

La réouverture de l'économie chinoise devrait stimuler la demande de pétrole dans un contexte d'offre mondiale contrainte par l'embargo sur le pétrole russe notamment.

La poursuite du mouvement de hausse des rendements obligataires devrait entrainer un repli des cours de l'or.