Toujours pas de raison pour un « pivot » de la Fed

Link

- Les dernières données américaines ne plaident pas pour que la Fed assouplisse rapidement sa politique monétaire, ce qui renforce notre conviction pour un long plateau du taux directeur de la Fed, avec des taux restant stables au-dessus de 5% jusqu’à l’année prochaine. Si l’on ajoute les tensions croissantes sur la limite de dette, le potentiel d’appréciation des marchés semble limité à court terme.

- Du côté de l’économie, les rapports emplois américains indiquent que le ralentissement du cycle américain est toujours très graduel, de telle sorte que les tensions sur le marché de l’emploi ne se résorbent pas rapidement et que les tensions inflationnistes risquent de rester trop élevées pendant encore plusieurs trimestres. En effet, l’emploi continue d’augmenter assez rapidement (+253 milles en avril), le taux de chômage revient à son plus bas niveau depuis des décennies (3,4%) et les revenus horaires ré accélèrent de façon inattendue (+0.5% sur le mois). L’enquête auprès des PME pour le mois d’avril montre que les entreprises deviennent plus prudentes en termes d’investissements et d’emplois, même si le marché du travail reste tendu. Ceci va dans le sens de notre scénario : un ralentissement de l’activité dans les prochains mois et un ralentissement plus lent des pressions inflationnistes.

- Côté financier, les banques américaines indiquent que les conditions de crédit continuent de se dégrader nettement à la fin du 1er trimestre. Mais cette dégradation n’est pas plus abrupte que lors des trimestres précédents. Cela confirme que, comme c’est le cas en Zone Euro, le resserrement monétaire commencé il y a plus d’un an va nettement freiner le crédit et l’activité dans les prochains mois. Pour autant, le risque d’un choc financier reste limité malgré le stress bancaire depuis mi-mars. Les PME américaines indiquent également que les conditions de crédit se durcissent de façon ordonnée. Cela devrait rassurer la Fed sur la solidité du secteur bancaire et sur l’efficacité de sa politique monétaire, favorisant un maintien des taux directeurs à leur niveau actuel pour un certain temps.

- Au-delà des États-Unis, les dernières données chinoises suggèrent que la reprise reste très concentrée sur la consommation de services, ce qui pose des questions sur la durabilité de cette reprise au-delà de la réouverture en 2023. Si les exportations ralentissent comme attendu en avril à +8,5%, les importations s’effondrent de 7,9%. Cette baisse vient en partie de la baisse du prix des matières premières mais aussi de la baisse du volume d’importations utilisées dans l’industrie. C’est en ligne avec les PMIs qui indiquent une nouvelle contraction de l’activité industrielle en avril alors que l’activité dans les services rebondit.

- En Europe, les chiffres de l’industrie allemande pour mars sont très décevants (commandes en baisse de plus de 10%, production en baisse de 3,6%) et pourraient conduire à une révision baissière du PIB du T1 (ce qui impliquerait une récession technique cet hiver). Mais la ré accélération de l’activité dans les services se confirme au début du T2, ce qui soutient notre idée que la zone euro devrait éviter la récession au cours de 2023.

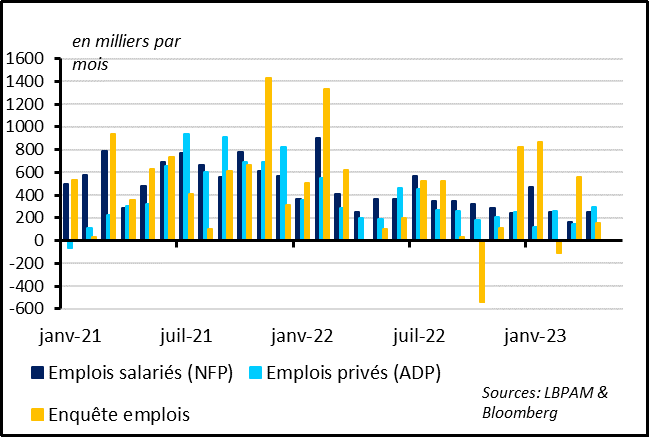

Fig. 1 États-Unis : les créations d’emplois ralentissent moins qu’attendu au cours des derniers mois

Les rapports emplois, qui ont surpris à la hausse, suggèrent que le marché de l’emploi ralentit moins vite qu’attendu et reste tendu.

L’économie américaine a créé 253 milles emplois en avril, bien plus qu’attendu. Toutefois, les créations d’emplois pour les deux mois précédents ont été revues à la baisse de près de 150 milles emplois. Au total, il semble bien que la hausse de l’emploi ralentisse mais seulement graduellement de telle sorte qu’elle reste au-dessus du rythme normal de créations d’emplois (d’environ 100 milles d’après le président de la Fed).

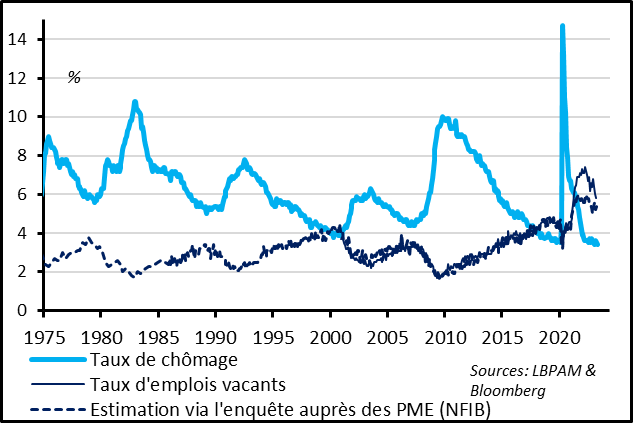

Fig. 2 États-Unis : le taux de chômage reste à un plus bas historique et les PME indiquent des conditions toujours tendues sur le marché de l’emploi

Maintenant que le taux de participation au marché du travail s’est normalisé, l’absence de ralentissement plus marqué des créations d’emplois maintient les tensions sur le marché de l’emploi. En effet, alors que le taux de participation est revenu à son niveau pré-Covid (ajusté de la démographie), le taux de chômage retombe à son plus bas depuis des décennies en avril à 3,4%. Même si le taux d’emplois vacants baisse assez nettement ces derniers mois (de plus 6,8% fin 2022 à 5,8% en mars), il reste bien au-dessus de taux de chômage. Et l’enquête auprès des PME suggère que la baisse des emplois vacants est moins abrupte que ne le suggèrent les données officielles. 45% des PME indiquent qu’elles souffrent d’emplois non pourvus, ce qui est en baisse par rapport aux 50% atteints entre mi-2021 et mi-2022 mais reste très élevé. Par ailleurs, le problème le plus important pour les PME en avril est de trouver de la main d’œuvre qualifiée, comme c’était le cas entre 2018-2021, qui dépasse le problème de l’inflation pour la première fois depuis un an. L’inflation reste le plus important problème pour 23% des PME, ce qui reste historiquement très élevé mais est 10pt en dessous de son niveau de 2022.

Au total, il semble bien que le marché du travail commence à se détendre mais qu’il reste encore bien plus tendu qu’au cours des dernières décennies. En effet, le nombre d’emplois vacants par chômeur, une mesure souvent citée par Jérôme Powell, a baissé de 2 à 1,7 depuis un an, ce qui reste nettement au-dessus de son niveau pré-Covid de 1,3.

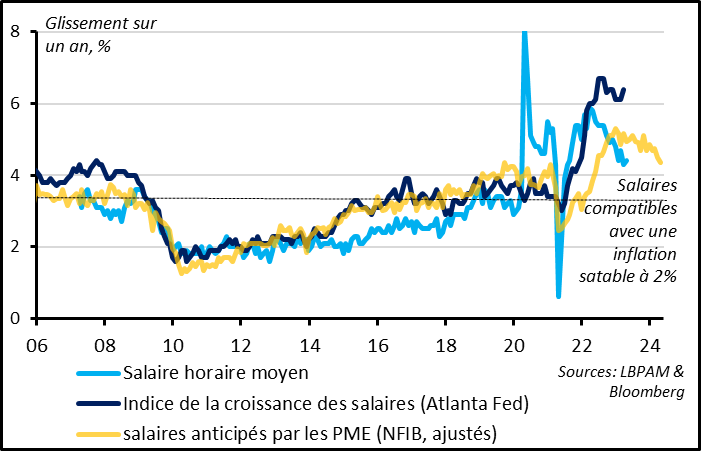

Fig. 3 États-Unis : les salaires restent bien trop dynamiques pour espérer un retour rapide et durable de l’inflation vers sa cible

Le corollaire de la persistance des tensions sur le marché du travail est la persistance des tensions sur les salaires. Les salaires horaires moyens ont ré accéléré de façon inattendue en avril après plusieurs mois de ralentissement. Ils augmentent de 0,5% sur le mois, la plus forte hausse depuis 1 an, poussant la croissance sur un an de 4,3% à 4 ,4%. Il ne faut pas sur-interpréter cette mesure des salaires, surtout au mois le mois. En effet, les mesures des salaires, plus révélatrices de l’évolution des salaires comme celle de la Fed d’Atlanta, et des coûts salariaux n’ont pas vraiment ralenties depuis mi-2022, contrairement aux salaires horaires moyens. Mais cela montre que quelle que soit la mesure utilisée, la croissance des salaires reste bien au-dessus du niveau qui permettrait un retour durable de l’inflation vers sa cible.

Fig. 4 États-Unis : les PME indiquent que les salaires et l’inflation commencent à ralentir, lentement

Côté prix et salaires, les réponses des PME sont en ligne avec l’idée que l’inflation et les salaires vont ralentir, mais seulement graduellement. Les PME indiquent que les hausses de prix et de salaires restent élevées, plus importantes que lors des 40 ans précédents le Covid, mais qu’elles ralentissent par rapport aux deux dernières années. Surtout, les PME anticipent que les hausses de prix et de salaires vont revenir vers leur niveau pré-Covid dans les prochains mois. Si nous pensons que le ralentissement des salaires et de l’inflation dans les services devrait être plus lent que cela, c’est rassurant car il n’y a pas de signe d’enclenchement d’une boucle prix-salaires.

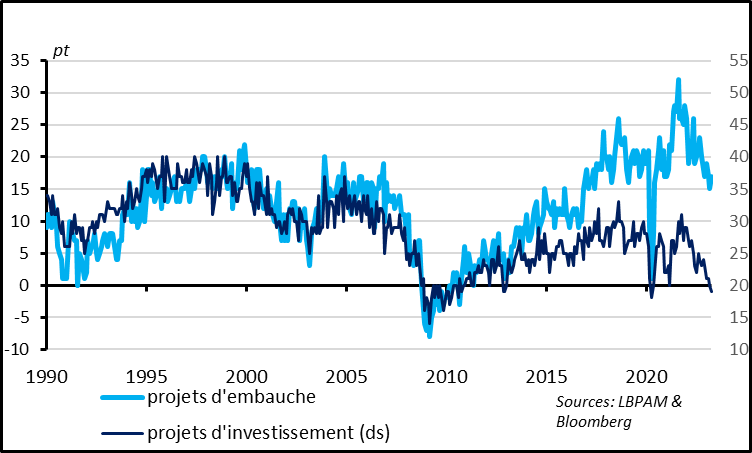

Fig. 5 États-Unis : les PME indiquent qu’elles réduisent leurs dépenses, en termes d’investissements et d’embauches

Côté perspectives économiques, un ralentissement massif est peu probable tant que la consommation résiste. Or la consommation bénéficie de la solidité de l’emploi et des salaires. Associés au ralentissement de l’inflation, cela soutient les revenus réels des ménages et compense l’épuisement de l’épargne accumulée durant la covid.

Mais nous continuons d’anticiper une légère récession dans la seconde partie de l’année car nous pensons que les entreprises vont continuer à réduire leurs dépenses, ce qui va peser sur l’investissement et sur l’emploi. C’est d’ailleurs ce qu’indiquent les PME américaines. La réduction des perspectives d’investissement des entreprises est assez rapide depuis fin 2022, pour atteindre un plus bas depuis début 2020 en avril. Cela suggère que l’investissement des entreprises devrait continuer de baisser après qu’il ait baissé pour la première fois depuis le début de la reprise au T1. Côté emplois, la demande des entreprises semble également ralentir, même si cela est plus graduel. Les intentions d’embauches restent au-dessus de leur moyenne historique mais sont en dessous de leur niveau pré-Covid.

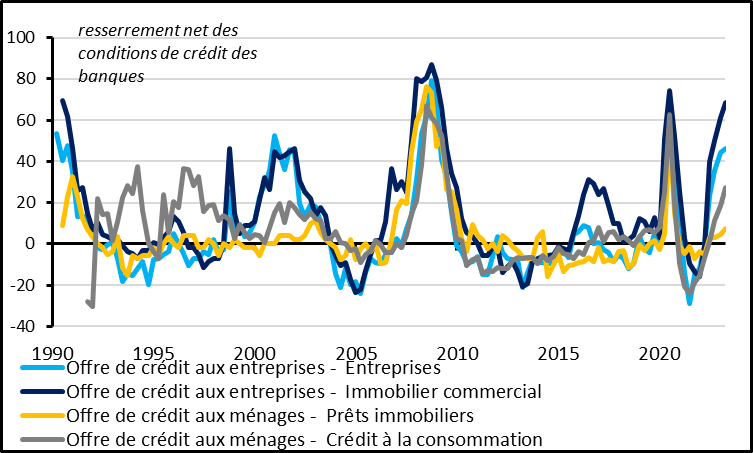

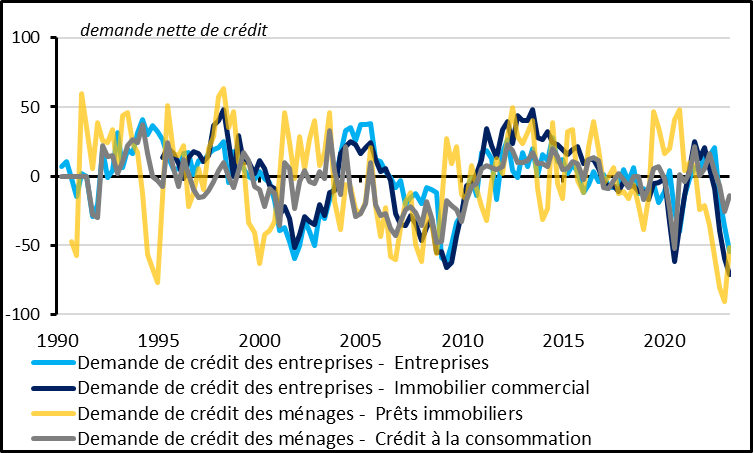

Fig. 6 États-Unis : les conditions de crédit se resserrent encore nettement début 2023, en particulier pour les entreprises, mais pas de façon désordonnée

Côté financier, l’enquête trimestrielle de la Fed auprès des banques est rassurante pour la Fed.

D’un côté, les banques indiquent que les conditions de crédit se durcissent de nouveau nettement début 2023 et devraient continuer de se durcir au cours de l’année, côté offres de prêts comme côté demandes de prêts. C’est en particulier le cas pour les entreprises et encore plus pour l’immobilier commercial. Cela suggère que la politique monétaire va bien peser sur la croissance du crédit et de l’activité dans les prochains trimestres.

Mais dans le même temps, le resserrement des conditions de crédit semble toujours ordonné, et seulement un peu plus marqué pour les petites banques que pour les grandes banques. En effet, le resserrement de l’offre de crédit est toujours différencié en termes de clients (entreprises vs ménages) et pas beaucoup plus marqué au T1 qu’au cours des trimestres précédents. Cela est confirmé par l’enquête auprès des PME qui indique une moindre réduction de l’offre de crédit en avril après la forte baisse de mars, et que les entreprises ayant besoin de crédit continuent à en trouver. Au total, il semble que le stress bancaire aux États-Unis depuis mi-mars n’ait pas conduit pour l’instant à un arrêt abrupt de la distribution de crédit, même s’il contribue à resserrer les conditions générales de crédit pour les entreprises.

Au total, la stratégie de la Fed semble marcher même si elle prend du temps : les conditions de crédit se resserrent nettement, les perspectives d’investissement et d’emploi commencent à se dégrader ce qui devrait finir par peser suffisamment sur la demande pour faire ralentir les pressions inflationnistes et sur les salaires. Cela va dans le sens du discours de la Fed de la semaine dernière : le resserrement monétaire déjà réalisé est probablement suffisant mais il doit être maintenu pendant plusieurs trimestres pour permettre un retour durable des tensions économiques vers des niveaux acceptables. Et le risque est qu’il fasse remonter les taux encore plus hauts après une pause, si la consommation et les revenus salariaux ne ralentissent pas suffisamment dans les prochains mois.