Une sortie historique, mais très graduelle, de la politique monétaire ultra-accommodante du Japon

Lien

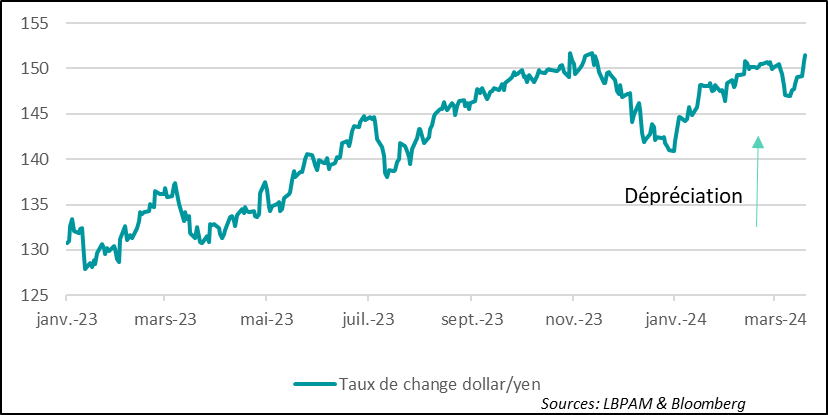

- Comme attendu, la Banque du Japon (BoJ) a annoncé la fin des taux directeurs négatifs, du contrôle de la courbe des taux et des achats d’actifs à part des obligations d’Etat. Un moment historique après 20 ans de cette politique ultra accommodante. Néanmoins, la déclaration de la BoJ, et les commentaires de K. Ueda., le gouverneur, se sont voulus très prudents. Il n’y a pas de cycle de hausses des taux qui débute. Ainsi, le marché a plutôt tourné son attention sur le maintien d’une politique qui restera accommodante. Premier résultat, ce fut la baisse du yen.

- Evidemment, les marchés attendent le discours et les projections de la Fed aujourd’hui. Peu de changements sont attendus. Néanmoins, le marché se focalisera sur les nouvelles projections de l’institution. Déjà, les anticipations de baisses des taux en 2024 sont revenues proches de ce que pensaient les banquiers centraux dès décembre dernier (seulement 3 baisses en 2024), et les taux longs ont corrigé à la hausse. Mais ces mouvements n’ont pas dissuadé la prise de risque. Elle reste aussi toujours assez concentrée, profitant notamment aux grandes capitalisations américaines et à l’engouement pour l’IA. Au total, la Fed devra prendre en compte le fait que les conditions financières restent bien plus accommodantes qu’au début 2023.

- Comme nous l’avons déjà dit, outre les paris sur l’IA, la prise de risque s’appuie aussi sur la résilience de l’économie américaine. Ainsi, les nouvelles données sur l’état de santé du secteur immobilier, avec un rebond de l’activité en février, ont de nouveau montré la résistance dont fait preuve l’économie. Pour la Fed, ceci doit alimenter sa crainte que le processus de désinflation ne soit trop lent et peut être la pousser à plus de prudence dans sa volonté d’assouplir un peu les conditions monétaires dans les mois à venir.

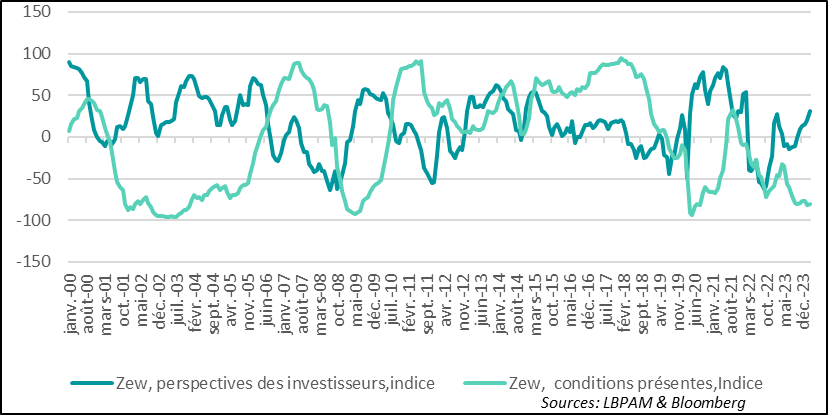

- En Zone Euro, les meilleures nouvelles sur l’état de l’économie de la zone-euro, même si la croissance reste toujours stagnante, semblent avoir rassuré les opérateurs des marchés, y compris en Allemagne. Ainsi, l’enquête du ZEW a vu un net rebond de la confiance par rapport aux perspectives futures de l’économie allemande, d’autant plus vu les anticipations de baisses des taux de la part de la BCE. Néanmoins, les vues sur l’état actuel de l’économie restent médiocres.

Le Japon est sorti de la politique ultra-accommodante qui avait été introduite en 2016. La BoJ a ainsi augmenté ses taux directeurs qui devraient fluctuer entre 0 et 0,1%. Il n’y a donc plus de taux directeurs négatifs dans le monde. Aussi, le contrôle de la courbe des taux est abandonné. De même, les achats d’actifs privés vont s’arrêter (dont actions et obligations privées).

Néanmoins, la BoJ va continuer à acheter des obligations d’Etat (JGBs) proches du montant actuel, soit autour de 6000 milliards de yen par mois en termes bruts. La BoJ pourrait aussi intervenir sur le marché en cas de hausses abruptes des taux d’intérêt longs afin d’éviter des surréactions de marché.

Malgré ces changements de rupture, l’analyse des banquiers centraux japonais reste dominée par la prudence en ce qui concerne les perspectives. En effet, ils constatent que l’économie a montré des signes de faiblesse, et l’environnement économique international reste fragile, alors que l’ancrage des anticipations d’inflations autour de la cible (2%) n’est pas encore complétement assuré. De ce fait, comme l’a indiqué K. Ueda, le gouverneur de la BoJ, la politique monétaire devrait encore rester accommodante.

En fait, la politique monétaire japonaise restera la plus accommodante dans le monde. C’est ce sentiment qui semble avoir dominé la réaction de marché, alors que les anticipations de fortes baisses des taux en Europe et aux Etats-Unis ont été largement réduites pour 2024.

Ceci s’est manifesté par la réaction du yen, qui malgré le changement de politique monétaire, s’est déprécié, retrouvant même son plus bas niveau depuis le début des années 1990 contre dollar. La monnaie japonaise semble fortement dévaluée, mais en partie son évolution dépendra aussi des décisions à venir des grandes banques centrales dans les mois à venir.

Fig.1 Japon : Le Yen a répondu par une nouvelle dépréciation au maintien d’une politique toujours accommodante, malgré l’abandon des taux négatifs

Alors que la Fed s’apprête à donner son verdict sur l’état de l’économie américaine et surtout à guider le marché sur la possible évolution de la politique monétaire dans les prochains mois, toutes les données économiques sont évidemment regardées avec attention, notamment sur la poursuite ou pas de la résilience de l’économie américaine.

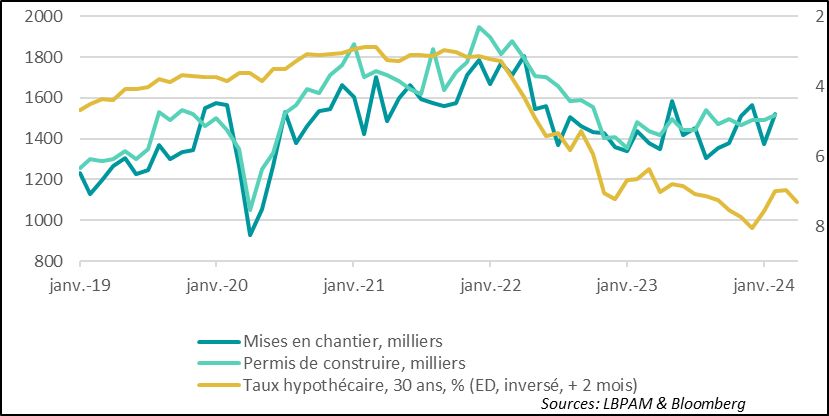

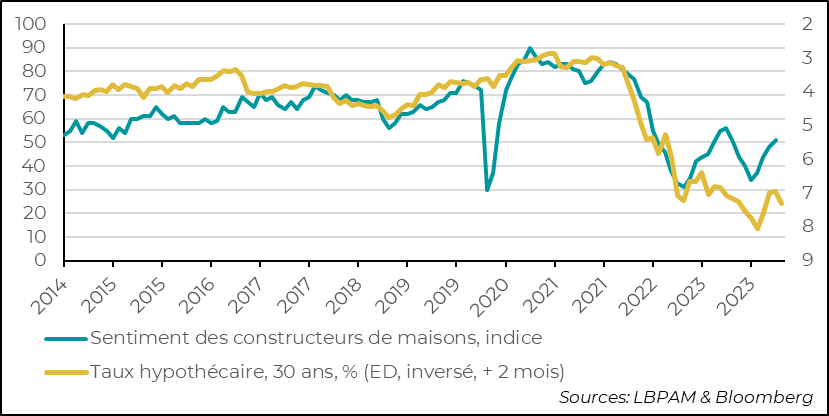

Les dernières statistiques sur le secteur immobilier, un des plus sensibles à l’évolution des taux d’intérêt, ressortent plus robustes qu’attendues. En effet, le sentiment des promoteurs immobiliers, les mises en chantier ou les demandes des permis de construire, sont plus robustes qu’attendus.

Les mises en chantier pour le mois de février ont fortement rebondi, atteignant le plus haut niveau depuis presque un an. Ce rebond traduit en partie l’effet négatif des mauvaises conditions climatiques le mois précédent, mais aussi un regain d’activité lié à des conditions financières qui se sont assouplies, alors que la pénurie d’offre sur le marché du logement persiste. On voit la même dynamique dans les demandes de permis de construire qui ont aussi augmenté nettement.

Néanmoins, la récente montée des taux d’intérêt, à la suite aux révisions à la hausse des potentielles baisses de taux directeurs de la Fed pourrait calmer cette dynamique de hausse de la construction dans un avenir proche.

Fig.2 Etats-Unis : Les mises en chantiers comme les permis de construire ont rebondi en février,

en partie grâce à une légère baisse des taux hypothécaires

On retrouve cette même évolution chez les promoteurs immobiliers, avec l’indice NAHB, qui, au début mars, a atteint son plus haut niveau depuis juillet dernier. Ici encore, on pourrait voir un léger fléchissement avec le changement de tendance récent des taux d’intérêt.

Fig.3 Etats-Unis : La confiance des promoteurs immobiliers a eu un solide sursaut en mars,

montrant que l’activité se reprend

En général, les dernières statistiques économiques ont montré des signes de ralentissement de l’activité outre-Atlantique, notamment au niveau de la consommation. Ceci, d’après nous devrait se voir dans les chiffres du 1T24, avec une croissance du PIB en ralentissement autour de 2% en rythme annualisé sur le trimestre, après plus de 3% le trimestre précédent. Néanmoins, ce qui est certain est que le secteur de la construction reste résilient, ce qui devrait alimenter la prudence de la Fed quant à la direction que doit prendre la politique monétaire, d’autant plus dans un contexte où le derniers chiffres d’inflation ont montré la persistance de tensions inflationnistes dans certains segments de l’économie, notamment les services.

En Zone Euro, même si dans son ensemble on voit que l’activité stagne, on a pu constater une stabilisation des conditions économiques et même une amélioration dans certaines économies de la zone.

Mais, l’économie allemande reste à la traîne. En ce sens, il est rassurant de voir que les signes récents de stabilisation sont perçus par les opérateurs de marché avec un peu plus d’optimisme pour l’avenir. En effet, l’enquête du ZEW sur les perspectives économiques s’est nettement améliorée gagnant plus de 10 points et atteignant son plus haut point depuis 2 ans. En revanche, la perception des conditions actuelle, sans surprise, reste médiocre.

Fig.4 Zone Euro : L’enquête auprès des opérateurs de marché en Allemagne montre

une forte embellie du sentiment sur les perspectives